« Le modèle des trois piliers est le fruit d’une évolution historique »

Dans un entretien, les économistes Melanie Häner et Tamara Erhardt expliquent le modèle des trois piliers, commentent la votation du 3 mars et identifient les besoins de réformes.

Le 3 mars, le peuple suisse s'est prononcé sur deux initiatives concernant l'AVS. Comment jugez-vous le résultat de cette votation ?

Tamara Erhardt : L'adoption d'une initiative populaire syndicale est une première en Suisse. Le débat sur la répartition de l'argent public s'est intensifié dans le contexte des dépenses considérables de l'État lors de la pandémie de Covid et des risques financiers encourus par la Confédération en raison des aides en liquidités lors du sauvetage du Crédit Suisse. La charge individuelle limitée imposée par le financement supplémentaire de l'AVS incite à une utilisation excessive des fonds publics – un phénomène connu sous le nom de « communaux budgétaires ». Le net rejet de l'initiative sur les rentes a en outre balayé une option clé pour un financement durable. Il est désormais crucial de trouver une solution de financement équilibrée afin d'éviter le résultat de répartition négatif qui menace l'AVS dans deux ans déjà.

Le contrat entre les générations est-il menacé ?

Melanie Häner : La prévoyance vieillesse traditionnelle reposait autrefois sur un contrat intergénérationnel purement intrafamilial, dans lequel les enfants prenaient en charge leurs parents dans la vieillesse. Avec l'introduction de l'AVS il y a plus de 75 ans, ce modèle a été remplacé par un contrat social entre les générations, les décisions étant désormais prises collectivement dans les urnes. L'âge médian des votants étant de près de 60 ans, les besoins des personnes plus âgées l'emportent lors des votations. Les premiers sondages de suivi le confirment : la proportion de « non » à la 13e rente AVS était nettement plus élevée chez les jeunes que chez les seniors. L'un des principaux défis consiste à trouver une répartition équitable des charges d'adaptation entre les cotisants actuels et les bénéficiaires de rentes.

Quelle serait votre recette pour un contrat intergénérationnel réussi ?

M.H.: Le contrat de génération est certes un contrat fictif, mais il est d'une grande importance pour la cohésion sociale. Nous sommes tous liés à deux générations différentes par ce contrat fictif : la génération de nos parents et celle de nos enfants. Pour que ce contrat soit valable non seulement aujourd'hui, mais aussi à l'avenir, nos institutions sociales doivent être adaptées aux changements de la société, notamment à l'évolution démographique.

T.E.: En cas d'accroissement des retraites, la problématique du financement peut en principe être mitigée de quatre manières : en augmentant la TVA, les cotisations salariales, la contribution de la Confédération ou l'âge de la retraite. Une augmentation des cotisations salariales présente l'inconvénient que la charge doit être supportée exclusivement par les actifs, alors que dans le cas de la TVA, elle est également supportée par les retraités. Mais en même temps, le pouvoir d'achat des consommateurs diminue. L'augmentation de la contribution fédérale n'est pas non plus une option valable compte tenu du budget déjà serré de la Confédération.

M.H.: Il resterait l'adaptation de l'âge de la retraite - une solution digne d'un manuel scolaire, car elle agit à la fois sur les recettes et les dépenses. Mais au vu du résultat de la votation de dimanche, il n'est pas certain que cette solution soit susceptible de réunir une majorité. C'est pourquoi il est nécessaire de mettre en place des garde-fous sous la forme d'automatismes qui modèrent l'appétit de tous les acteurs impliqués - citoyens et politiciens - et qui visent un financement durable. Pourquoi ne pas appliquer le modèle éprouvé du frein à l'endettement à la prévoyance vieillesse ?

Melanie Häner (à d.) et Tamara Erhardt, économistes à l'Institut de politique économique suisse (IWP) à l'Université de Lucerne.

.

Vous avez coécrit un Policy Paper sur le modèle des trois piliers. Qu'est-ce qui continue de rendre ce système si unique plus 50 ans après sa création ?

M.H.: Le modèle des trois piliers s’est établi progressivement en Suisse par le biais de la conjonction de l'action entrepreneuriale, de courants politiques et d’événements marquants comme les deux guerres mondiales. Le premier pilier garantit le minimum vital et repose donc sur un mécanisme fortement redistributif, non seulement des jeunes vers les personnes âgées, mais aussi des riches vers les pauvres. Ce modèle est le fruit d'une évolution historique et a largement fait ses preuves. Ses piliers complémentaires poursuivent des objectifs différents et offrent une bonne diversification des risques en raison de leurs différents mécanismes de financement.

Policy Paper sur le modèle des trois piliers : bilan après 50 ans

Questions de détail et préjugés dominent largement le débat politique actuel sur notre prévoyance vieillesse. Le rôle crucial des différentes interdépendances est ainsi trop rapidement passé à la trappe. Dans leur document intitulé « Le modèle des trois piliers de la prévoyance vieillesse suisse : bilan après 50 ans », les auteurs Melanie Häner, Tamara Erhardt MA, Nadja Koch et le professeur Christoph A. Schaltegger éclairent dans le détail le fonctionnement de la prévoyance vieillesse suisse. Le document explique la genèse, les objectifs et le fonctionnement des trois piliers. Les auteurs passent au crible le modèle de prévoyance, le comparent à certaines solutions adoptées par d'autres pays européens et s’essaient à une projection dans l'avenir.

Comment se positionne le modèle suisse en comparaison internationale ?

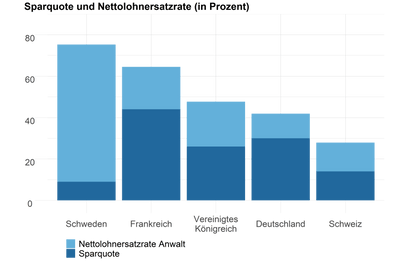

T.E.: Très bien. Par rapport à l'étranger, le modèle suisse se caractérise par un taux de remplacement du salaire net plutôt bas pour les hauts revenus ainsi que par un faible taux d'épargne privée nécessaire pour la vieillesse. Les personnes à bas salaires bénéficient en revanche d'un taux de remplacement du salaire net sensiblement plus élevé. Ainsi, le modèle permet la garantie du minimum vital à tous les citoyens, sans pour autant inhiber l'épargne privée pour les revenus élevés.

« Par rapport à l'étranger, le modèle suisse se caractérise par un taux de remplacement du salaire net plutôt bas pour les hauts revenus ainsi que par un faible taux d'épargne privée nécessaire pour la vieillesse. »

Vous mentionniez dans votre article le taux d'épargne privée. De quoi s’agit-il ?

T.E.: Le taux d'épargne privée renseigne sur la part du niveau de vie habituel qui est maintenue à l'âge de la retraite par le système de prévoyance – et désigne celle qui doit être apportée par l'individu lui-même. Comparé aux autres pays, le modèle suisse se caractérise par la nécessité d’un faible taux d'épargne privée.

À combien s’élève ce taux chez nous ?

T.E.: Si l’on considère le taux d’épargne privée requis, la Suisse occupe avec 14 pour cent la deuxième place dans notre comparaison internationale, juste derrière la Suède. En Suisse, les actifs percevant un revenu moyen doivent épargner 14 pour cent de leur revenu net, en plus de la prévoyance vieillesse obligatoire, pour maintenir leur niveau de vie une fois à la retraite. Par comparaison : en Allemagne, le taux d'épargne privée requis s’élève à 30 pour cent ; en France, il atteint même 44 pour cent.

Source: Représentation IWP, OCDE (2021), UBS (2021)

En dépit de ces chiffres satisfaisants, le besoin de réformes dans le domaine de la prévoyance demeure indiscutable.

M.H.: En effet. Avec l'adoption de la 13e rente AVS, le résultat de la répartition risque de basculer dans le négatif dès 2026 sans autre réforme du financement.

Que faire alors ?

T.E.: Nous avons la chance de vivre plus longtemps. Or, notre avoir de vieillesse doit donc aussi couvrir un plus grand nombre d’années. Du fait de la longévité accrue, le nombre de personnes retraitées par rapport à celui des personnes actives ne cesse de croître. Alors qu'en 1970, il y avait cinq actifs pour un retraité, le rapport de dépendance des personnes âgées est aujourd'hui de 3 pour 1. La situation devrait se dégrader d'ici 2050, où il y aura alors un retraité pour deux actifs.

« D'autres pays se montrent plus prévoyants. Aussi, il faudrait que la prévoyance vieillesse s'adapte davantage aux nouveaux modes de vie et aux modèles de travail modernes. »

Qu’entendez-vous par là ?

T.E.: Par exemple : les jeunes entrent en moyenne plus tard dans la vie active – et le travail à temps partiel se généralise également. De nos jours, ces aspects ne sont toujours pas suffisamment pris en compte. Sans compter que les incitations financières à travailler au-delà de l'âge de référence de la retraite sont encore trop faibles.

Quelles autres mesures sont nécessaires selon vous ?

M.H.: Des réformes s’imposent également dans le deuxième pilier. En théorie, chaque individu est censé épargner pour son propre compte de retraite auprès de la caisse de pension. Or, en raison de la garantie légale des rentes de vieillesse, du taux de conversion minimal fixé par les politiques et des faibles rendements attendus, les personnes actives ont dû combler des lacunes de financement ces dernières années pour garantir les rentes des personnes à la retraite. Il en a résulté une solidarisation entre les générations, qui n'est pas propre au système du deuxième pilier. En raison de la bonne évolution des marchés des capitaux, cette tendance est heureusement restée faible depuis 2021. Mais cela peut changer à tout moment. En outre, du fait du taux de conversion minimal trop élevé, une redistribution a lieu entre les assurés du régime surobligatoire et ceux du régime obligatoire. La réforme de la LPP sera soumise au vote à l'automne. Cette réforme vise à abaisser le taux de conversion minimal et à améliorer la situation de prévoyance de nombreuses personnes actives, notamment celles qui travaillent à temps partiel ou pour plusieurs employeurs. Parallèlement, des paiements compensatoires seront effectués pendant 15 ans.

Portraits

Melanie Häner dirige le domaine de la politique sociale de l'Institut de politique économique suisse (IWP) à l'université de Lucerne. Elle a obtenu son master et son doctorat en économie politique à l'université de Lucerne.

Tamara Erhardt a obtenu son master en économie politique en 2022. Depuis mars 2022, elle travaille à la faculté des sciences économiques en qualité d’assistante scientifique du professeur Christoph A. Schaltegger. Elle exerce en outre comme doctorante à l'IWP.

Pour finir, jetons un coup d'œil dans la boule de cristal : le modèle des trois piliers existera-t-il encore dans 50 ans ?

M.H.: Quant à savoir si le système suisse restera un modèle de réussite à l'avenir, la réponse dépend essentiellement de sa capacité à relever les défis que l’on vient d’évoquer. Non seulement tous les pays occidentaux affrontent les mêmes difficultés, mais ils s’appuient également sur les mêmes approches réformatrices : augmentation des recettes, réduction des dépenses ou relèvement de l'âge de la retraite. Le relèvement de l'âge de la retraite induit, d'une part, la génération de recettes supplémentaires, car les personnes actives cotisent alors plus longtemps. D'autre part, les dépenses diminuent, car les rentes sont versées moins longtemps. C'est notamment pour cette raison que les systèmes de prévoyance de deux tiers des pays de l'OCDE appliquent des mécanismes d'ajustement automatique, comme le fait de coupler l'âge de la retraite à l'espérance de vie. D'autres réflexions s’attachent à définir le nombre d'années de cotisation plutôt que l'âge de la retraite, afin de tenir compte des différences de parcours professionnels. Des mécanismes de pilotage similaires ont également été proposés pour la Suisse, mais sans succès jusqu'à présent. Cela n'a fait que se confirmer lors des votations du 3 mars. Après 50 ans d’application du modèle des trois piliers, nous pouvons donc tirer un bilan positif. Nous devons néanmoins veiller à ce que notre prévoyance vieillesse demeure un modèle de réussite dans 50 ans.

L'Institut de politique économique suisse à l'université de Lucerne

L'IWP est l'institut de recherche sur la politique économique suisse de l'université de Lucerne. Dans les débats actuels de politique économique, il entend être une voix fiable qui s’appuie sur des faits. Fort de sa recherche indépendante, l'IWP veut générer du savoir et contribuer à la formation de l'opinion publique. Il joue ainsi un rôle de passerelle entre la science et la société. L'IWP est né d'une coopération entre l'université de Lucerne et la Fondation pour la politique économique suisse.

Lectures suggérées

- Point de vue | 3. décembre 2025

Stabiliser la prévoyance vieillesse et la structurer de manière durable

La réforme de la prévoyance vieillesse est essentielle pour l’avenir de la Suisse.

- Contexte | 22. avril 2024

Le système des trois piliers – en bref

L'essentiel sur la prévoyance vieillesse suisse en 2 minutes dans notre vidéo.

- Contexte | 22. avril 2024

La réforme de la prévoyance professionnelle – en bref

La vidéo explique en quelques mots les adaptations nécessaires dans le deuxième pilier afin que les générations futures soient également assurées de percevoir une retraite.