Priorités

Chapitres

Arrêt des activités de prévention

Il ressort du bilan de la campagne « déconnecter – recharger » que celle-ci ainsi que d’autres campagnes passées (par ex. « Franky Slow Down » ou « Garde les yeux sur la route ») ont rencontré un écho positif. Pour autant, la problématique du manque de visibilité de l’ASA et des compagnies membres impliquées demeure. L’association et les assureurs n'ont pas suffisamment réussi à se profiler comme promoteurs de la prévention des accidents non professionnels (ANP). Au regard de cette situation, le comité de l’Association Suisse d’Assurances a donc approuvé le 24 septembre 2018 la demande du comité Maladie/Accidents en faveur du retrait de l’association des activités de prévention des ANP. Les compagnies membres impliquées ont acquitté leurs cotisations ANP à l’ASA pour la dernière fois au titre du quatrième trimestre 2018. A partir de 2019, les compagnies membres sont libres de décider si elles utilisent la part de 20 pour cent du supplément ANP pour une campagne propre ou si elles le versent au bureau pour la prévention des accidents (bfu).

Présence régionale

En Suisse romande, elle a dirigé quatre cycles de conférence qui ont une fois de plus rencontré un grand intérêt.

Dans le courant de l’automne, le Forum Romand s’est penché sur la question du changement climatique. Un dialogue entre l’économie, le Forum économique mondial (WEK), les politiques ainsi que les organisations régionales a été l’occasion de débattre des défis à relever en la matière.

L’ASA s’est également montrée très active au Tessin. L’ASA Ticino a par exemple été priée de s’exprimer lors de la première émission nationale sur le climat diffusée en direct. La formation continue et la relève demeurent des gageures pour notre branche, surtout au Tessin. Dans ce contexte, l’ASA a donc participé à deux salons professionnels majeurs: «Notte Bianca delle Carriere» et «Espoprofessioni».

Assurances de protection juridique – Collaboration avec la FSA

Voilà des années que l’Association Suisse d’Assurances (ASA) et une délégation de la Fédération Suisse des avocats (FSA) discutent pour venir à bout de divergences d’intérêts apparemment insolubles. En général, l’une ou l’autre cherche la discussion, puis cette dernière est de nouveau reportée. Il y a trois ans, une nouvelle tentative a été l’occasion de se rendre compte que les divergences s’expliquaient surtout par des malentendus des deux côtés. Un besoin énorme en est ressorti et a permis aux avocats et aux assurances de protection juridique de se retrouver autour d'une table. Enfin, il est bon de rappeler que, loin d’être des adversaires, les deux parties sont surtout des partenaires, même si elles avaient quelque peu perdu cet aspect de vue ces derniers temps. Décidant de faire table rase des malentendus du passé, avocats et assureurs se sont attelés à la tâche et ont commencé l’élaboration de check-lists pour les clients ainsi que la définition de recommandations à l’intention des avocats et des assurances de protection juridique en vue d’une meilleure gestion de leurs relations communes.

Check-lists et recommandations

Deux délégations de respectivement trois représentants de l’ASA et de la FSA travaillent ensemble depuis deux ans afin d’échanger sur les intérêts opposés des assureurs de protection juridique et des avocats indépendants et de les harmoniser dans la mesure du possible. Il va de soi qu’il ne s’agit aucunement de discussions sur des cas particuliers ni de leur évaluation.

Cette délégation bicéphale «FAS/ASA» a ainsi réussi à dresser trois listes au total. Alors que la check-list pour les clients formule des recommandations relatives à la déclaration du cas et à son traitement, les deux autres «recommandations» portent sur les relations entre les avocats et les assurances de protection juridique. Pendant longtemps considérés comme un but inaccessible, des principes communs ont enfin vu le jour et bénéficient désormais de l’adhésion de toutes les parties impliquées. Cette collaboration a même été saluée à l’international. Lors du dernier congrès du RIAG (Association internationale de l’assurance de protection juridique et de ses prestataires), il est ressorti des discussions qu’une telle collaboration ne pourrait malheureusement pas fonctionner de la sorte dans d’autres pays. L’ASA est très fière de cette avancée et entend bien intensifier cette collaboration.

Le prix du réchauffement climatique

Article tiré du magazine annuel View

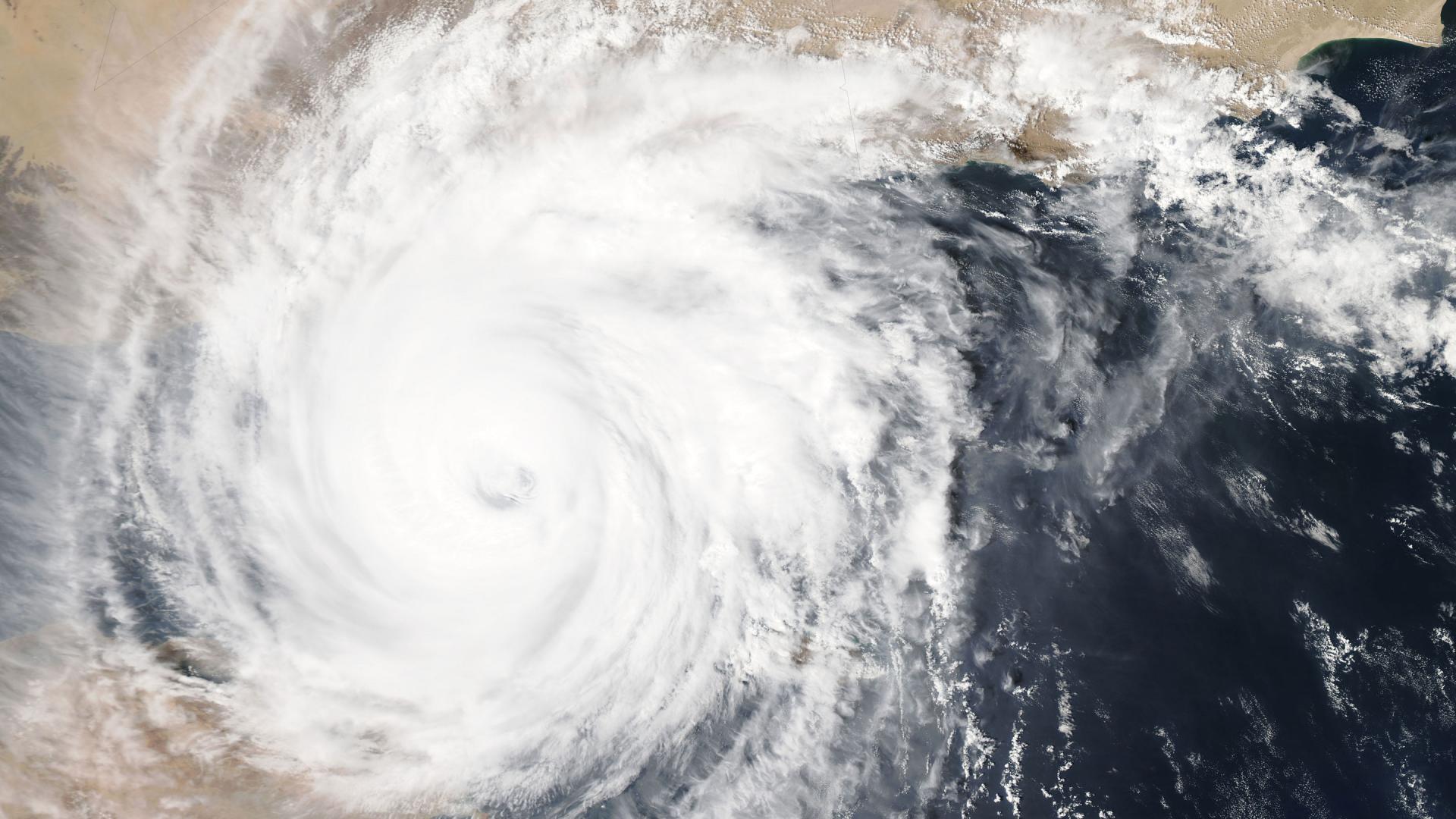

En 1992, l’onde tropical Andrew s’est transformée en un ouragan qui a dévasté la Floride provoquant des dommages matériels de l’ordre de 26,5 milliards de dollars, dont 7,3 milliards étaient couverts par les assureurs. Avec Andrew, les ouragans ont été élevés au rang de catastrophes naturelles les plus dévastatrices. Cet événement a déclenché une prise de conscience chez les assureurs et les a poussés à développer des modèles de prévision des risques de catastrophes naturelles.

La trajectoire du vent

« Nous calculons des centaines de milliers d’ouragans possibles et leurs trajectoires potentielles », explique Lucia Bevere, Senior Catastrophe Data Analyst à Swiss Re. En s’appuyant sur ces événements hypothétiques, les analystes du réassureur modélisent des scénarios afin d’en estimer les répercussions potentielles sur le portefeuille : à quel dommage doit-on s'attendre et quelles en seront les conséquences financières ? « En tant qu’assureur, il nous faut donner un prix à chaque risques », précise Lucia Bevere. Ce prix est redéfini tous les ans. « Nous adaptons le prix chaque année aux nouvelles réalités et l’alignons ainsi du mieux possible à la nouvelle donne en termes de risques », ajoute-elle. Les derniers enseignements issus de la recherche climatique sont alors pris en considération. Les analystes tiennent compte des changements climatiques à court terme ainsi que de l’évolution de la sinistralité liée aux catastrophes naturelles. D'une année sur l’autre, le laps de temps étant relativement court, les risques à long terme du changement climatique ne jouent toutefois pas de rôle direct lors de la détermination des tarifs. « Que nos calculs reposent sur un scénario à 0,5° ou à 5°C, cela ne modifie pas vraiment la tarification de la prochaine campagne de renouvellement », expose Thierry Corti, Head of Sustainablity Risk Management auprès du réassureur. Les répercussions au cours des 15 prochaines années ne diffèrent que très légèrement dans le cas de ces deux scénarios. C’est après seulement, que leurs divergences s’affirment. « Cela tient au fait que l’évolution des années à venir reflète les conséquences des émissions des années passées. »

Des dégâts considérables

Les modèles des assureurs reposent sur les données du passé combinées avec les derniers enseignements issus de la recherche. « Nous consultons également des publications et des données très anciennes », précise Thierry Corti. « Nous nous appuyons sur plusieurs décennies de réflexions sur le changement climatique. » Or, cela ne signifie pas pour autant que les dommages provoqués par le réchauffement climatique puissent être chiffrés. Il n’est pas vraiment possible d’isoler un facteur en particulier à partir de l’ensemble des sinistres survenus. Il y a dix ans, le monde était différent. « Depuis quelques années, les populations se pressent de plus en plus dans certaines régions comme les zones côtières ; or, celles-ci sont particulièrement exposées aux forces de la nature. Des territoires entiers sont bétonnés du fait de la construction d’habitations et d’infrastructures, si bien qu’en cas de fortes précipitations, l’eau ne peut plus s’écouler dans le sol », explique Lucia Bevere. En outre, le développement économique d’une région s’accompagne d’une hausse des valeurs patrimoniales. En cas de catastrophe, cela influe également sur la somme des sinistres. C’est la raison pour laquelle, l’augmentation des sommes de sinistres ne s’explique pas uniquement par le changement climatique. Pourtant, même s’il n’est pas possible de chiffrer l’impact du changement climatique par rapport aux catastrophes passées, les assureurs sont obligés d’en tenir compte au regard des dégâts immenses provoqués lors de phénomènes naturels extrêmes.

Analyse des catastrophes

Les catastrophes naturelles sont un risque, lequel est accru par le réchauffement climatique. « Le réchauffement climatique doit être pris au sérieux », affirme Corti. « Nous n’avons pas le choix, il est impossible de l’ignorer. » Au moins, les assureurs sont dans une situation privilégiée : « Analyser les catastrophes, c’est notre métier », déclare-t-il. « Nous réfléchissons aux risques et essayons de définir ce qui pourrait mal tourner. » Avec leurs modèles, les assureurs s’efforcent de calculer ce qui pourrait arriver sous la forme de scénarios. Corti: « Nous pouvons formuler des prévisions sur l’évolution probable d'un portefeuille si le niveau de la mer montait d'un mètre par exemple. » Forts de ces connaissances, les assureurs sont des partenaires idéaux sur les questions liées au changement climatique. « Nous sommes neutres puisque c’est nous qui prenons les risques », commente Thierry Corti. Si une région côtière n’est plus assurable, cela peut avoir des répercussions dramatiques pour les personnes directement concernées. « Pour nous, par contre, c’est un marché de perdu ». Cette distance objective garantit une estimation équilibrée de la situation. « Avec nos clients, nous prenons en compte des scénarios sur le long terme. Nous ne pouvons dès lors pas miser sur un seul scénario en particulier », explique Corti. Une analyse peut par exemple montrer qu'un client risque d’avoir un problème parce qu’il est trop exposé puisqu’il vit dans une région côtière. C’est là que les réassureurs prodiguent leurs conseils. Un site peut éventuellement redevenir assurable si des mesures d’aménagement sont prises.

Des modèles de scénarios catastrophes ont également été développés pour la Suisse. « Nous disposons par exemple de modèles pour les tempêtes hivernales ou les tempêtes de grêle », précise Corti. En effet, la Suisse aussi doit s’attendre à enregistrer des modifications importantes de son climat. « Etés secs », « Fortes précipitations », « Multiplication des jours de canicule », « Hivers avec un faible enneigement » : Les scénarios climatiques CH2018 du National Centre for Climate Services NCCS illustrent quelles pourraient être les conséquences du changement climatique jusqu’en 2060. Il est probable que les températures continueront de grimper de 0,5 à 1,5 degré en Suisse jusqu’au milieu du siècle. Et c’est là, le scénario optimiste. Celui-ci est envisageable si de réelles mesures de protection sont prises en faveur de la protection du climat. Dans le cas contraire, il faut s’attendre à un réchauffement compris entre 2,5 et 4,5 degrés.

Nouveaux produits

Pour l’économie et la société, il est désormais important que les assureurs continuent de développer leurs modèles et que ceux-ci tiennent compte de facteurs complémentaires, comme l’urbanisation. La branche doit s’adapter à la nouvelle donne. De nouveaux produits ont déjà été lancés. Les Etats peuvent aujourd’hui s’assurer contre les catastrophes climatiques comme la sécheresse. Les assurances paramétriques sont une solution rapide et sans bureaucratie inutile. L’avantage de ces produits réside dans le fait qu’il n’est pas nécessaire que le dommage survienne. L’indemnisation est versée en fonction d'un certain paramètre, par exemple de la pluviométrie. Les catastrophes pandémiques nous ont appris qu’une aide rapide permet de prévenir des dommages plus importants encore. « Le plus compliqué a été de définir les bons paramètres pour que l’argent soit versé dès que les assurés en ont besoin », affirme Thierry Corti. « Aujourd’hui, ces assurances font partie de notre offre de base ». Par contre, il n’y aura pas d’assurances sur le long terme contre le changement climatique. Pour Thierry Corti, cela n’a aucun sens : « Si une telle assurance existait, elle saperait la motivation des assurés à œuvrer pour contenir le changement climatique. »

« Bien souvent, on n’y pense qu’en cas de sinistre »

Portrait

Ronny Zürcher est responsable du département Sinistres auprès de l’Emmental Assurance et membre de la commission dommages naturels de l’ASA.

Article tiré du magazine annuel View

Les catastrophes naturelles mettent les assurances à rude épreuve. Des mesures de prévention peuvent aider à minimiser les risques, affirme Ronny Zürcher de l’Emmental Assurance.

Monsieur Zürcher, à quelles catastrophes naturelles avez-vous été personnellement confronté dans le cadre de votre travail ?

Dernièrement, la tempête Eleanor a causé de nombreux dégâts début 2018. Auparavant, nous avions été fortement touchés à l’été 2014 par les inondations à Schangnau et, en 2009, par un orage de grêle dévastateur dans l’Emmental.

Dans de telles situations, vous rencontrez des gens qui ont tout perdu. Comment faites-vous ?

Il faut alors faire preuve de grandes compétences sociales et de beaucoup de doigté. Bien souvent, les assurés ne commencent pas par se préoccuper des aspects financiers. Dans ces heures de vérité, nos inspecteurs des sinistres sont là pour apporter leur soutien aux clients et les conseiller. Ils accompagnent les mesures d’urgence et veillent surtout à rassurer les personnes concernées.

Lors de catastrophes naturelles, le changement climatique est souvent mis à l’index. Avez-vous constaté des changements dans votre travail ?

Non, pas vraiment. Personnellement, j’ai le sentiment que les épisodes de fortes précipitations se sont multipliés. Mais, ce n’est qu'une impression et elle ne s’appuie sur aucune statistique.

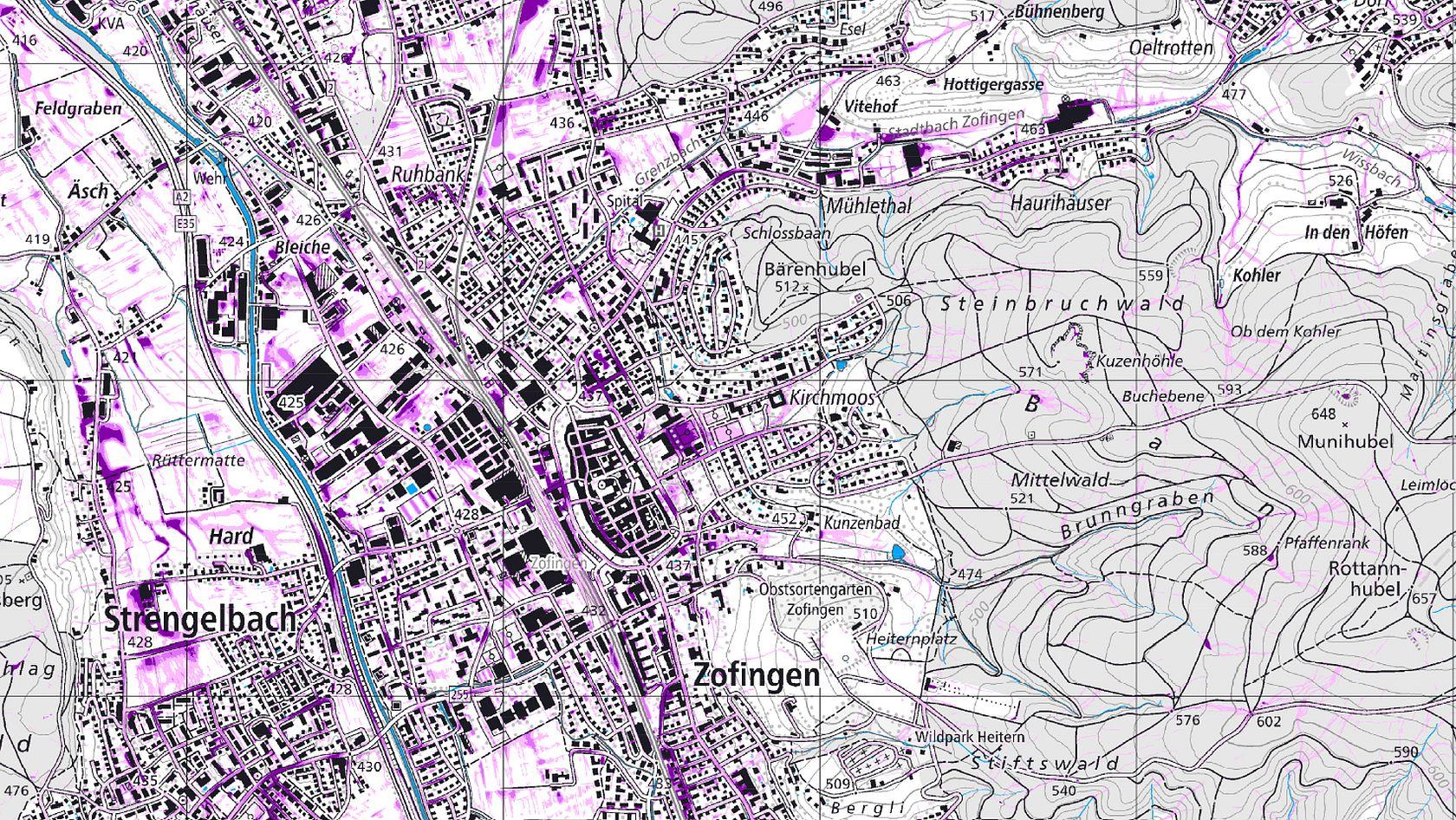

Puisque vous parlez des fortes précipitations, la carte de l’aléa ruissellement publiée en 2018 est un excellent outil qui permet de prendre des mesures préventives. Avez-vous déjà constaté ses premiers effets ?

Il est encore difficile de parler d’un réel effet direct. Je trouve que cette carte est une excellente chose et suis persuadé qu’elle devrait être beaucoup plus souvent consultée. Pour cela, il faudrait qu’elle soit connue d'un plus large public. Même à l’Emmental, cet instrument est encore relativement peu utilisé. En revanche, quand nous sommes chez nos clients, nous leurs indiquons bien évidemment les mesures de prévention possibles.

Quelle est la propension des clients à vouloir prendre des mesures préventives ?

Je pense qu’elle n’est malheureusement pas assez prononcée. Une bonne couverture d’assurance confère un sentiment de sécurité. Cela peut inciter certains à moins investir dans la prévention. Généralement, on n'y pense que lorsque le sinistre est déjà survenu.

La durabilité, un choix économique judicieux

Article tiré du magazine annuel View

Les facteurs de risque ESG (critères environnementaux, sociaux et de gouvernance) englobent un grand nombre d’aspects et leurs interactions sont complexes. Ils se répercutent sur les entreprises et les modèles économiques de diverses manières. « Au final, cela donne des informations que chaque analyste doit savoir analyser et traiter activement », déclare Sabine Döbeli, CEO de Swiss Sustainable Finance SSF. « Il faut que chacun se demande quels sont les risques liés à telle ou telle entreprise et à telle ou telle activité ».

Le pire comme le meilleur

Par investissement durable, on entend aujourd’hui essentiellement la prise en compte de facteurs ESG. L’investissement durable est cette forme de processus de placement où les facteurs ESG sont intégrés dans la décision de placement par le biais d'une procédure standardisée. « Pour un investisseur, cela signifie de choisir sciemment un titre, de le supprimer ou encore d’assumer pleinement son pouvoir d’influence par le choix de ses investissements », explique Sabine Döbeli.

La forme d’influence la plus ancienne, c’est l’exclusion : nous n’investissons pas dans les entreprises actives dans certains domaines controversés. Dans le cas de l’approche Best-in Class, les investisseurs se tournent au contraire vers les entreprises les mieux notées et investissent sciemment dans celles-ci. Créé en 1999, le Dow Jones Sustainability Index comprend les titres relevant des dix meilleurs pour cent d’une branche au regard des critères ESG. A vrai dire, cela ne signifie pas pour autant que ces entreprises sont nécessairement de bons investissements.

Contribution active

La troisième approche, celle de l’intégration, consiste en une pondération entre les facteurs financiers et les facteurs durables. Les facteurs ESG ne sont pas évalués isolément, mais pris en compte lors de la décision d'investissement. Il est donc possible d'investir dans un titre, même si celui-ci n’est pas l’un des fers de lance de la durabilité. Un investisseur peut toutefois appliquer des critères ESG de diverses manières et pas uniquement par le biais de ses décisions d'investissement. Il dispose d'un pouvoir important lorsqu’il exerce son droit de vote. En outre, il peut aussi s’allier avec d’autres investisseurs et influencer la stratégie d'une entreprise par un dialogue actif avec cette dernière. « C’est là la forme la plus durable » affirme Döbeli. Lorsque les investisseurs soumettent directement à la direction d’une entreprise leurs suggestions pour une stratégie plus durable, cela déclenche un processus de changement au sein même de l’entreprise. Pour l’investisseur, cette approche présente l’avantage de contribuer activement au changement. Mais, elle comporte aussi un gros inconvénient : il est plus difficile de communiquer à son sujet. « C’est pourquoi, il est important qu’un investisseur ou un fournisseur de fonds puisse s'appuyer sur une unité de mesure pour prouver qu’il atteint aussi des objectifs durables », commente Döbeli.

Un choix économique judicieux

Pour Sabine Döbeli, les investisseurs ont dorénavant tout intérêt à tenir compte de cette thématique, ceci essentiellement pour deux raisons. La prise en compte de facteurs ESG est un choix économique judicieux. « La plupart des études universitaires montrent que, sur le long terme, la prise en compte de facteurs ESG dans le processus de placement permet d’obtenir de meilleures performances, ou tout au moins des performances identiques, mais avec un risque moindre », affirme Sabine Döbeli. La seconde raison réside aussi dans la pression sociale actuelle qui implique d’assumer des responsabilités pour lutter contre le changement climatique. Cette pression découle de l’accord de Paris sur le climat en vertu duquel les flux financiers doivent être conçus de manière à être compatibles avec l’environnement. Par ailleurs, les investisseurs institutionnels doivent aussi veiller au bon respect des directives réglementaires. Certains domaines spécifiques, comme les investissements en infrastructure peuvent afficher une durabilité élevée, tout en exigeant des dotations en capital importantes. Pour atteindre les objectifs climatiques, l’industrie financière a un rôle important à jouer, mais il faudra bien plus que cela. Sabine Döbeli : « Même dans l’économie réelle, il faut du changement. »

L’aléa ruissellement

Ces deux dernières années, conjointement avec l’Office fédéral de l'environnement (OFEV) et l’Association des établissements cantonaux d’assurance contre l’incendie (AEAI), l’ASA a lancé un projet afin de dresser une carte nationale des dangers liés au ruissellement. Par «ruissellement» ou «écoulement des eaux de surface», on entend l’eau des précipitations qui vient grossir un effluent (par ex. une rivière, un fleuve) en s’écoulant à la surface du sol. Il ressort d'une analyse réalisée par les assurances sur les causes des dommages provoqués aux bâtiments à la suite d'intempéries, qu’un pan important des sinistres s’explique justement par ce ruissellement. L’Association des établissements cantonaux d’assurance contre l’incendie (AEAI) a estimé à près de 50 pour cent la proportion de sinistres entraînés par l’eau.

Ayant mesuré la Suisse dans ses moindres recoins, Geo 7 s’est avéré un partenaire idéal. La carte de l’aléa ruissellement ainsi dressée permet d’identifier les zones, mais aussi les rues, où les habitants et surtout les bâtiments sont particulièrement exposés en cas de fortes précipitations.

Des mesures simples

Le projet s’est déroulé conformément au calendrier et dans les limites du budget prévu. La «carte de l’aléa ruissellement» présente l’ensemble du territoire national et met clairement en évidence les zones à risque avec indication de la profondeur possible de l’écoulement. En Suisse, près de deux tiers des bâtiments peuvent potentiellement être touchés par le ruissellement. La carte est un outil utile pour les architectes, les maîtres d'œuvre, les urbanistes ou encore les autorités et les forces d'intervention en matière de planification de mesures de protection: des mesures relativement simples – comme le rehaussement de puits de lumière ou l’installation de barrages devant les entrées de garage souterrains – permettent déjà de contenir l’eau et de prévenir un grand nombre de dommages.

Unique en Europe

Cette carte de l’aléa ruissellement a été présentée le 3 juillet 2018. Les quelque 300 participants présents à Berne ce jour-là ont rapidement été convaincus de son utilité et se sont vite familiarisés avec son fonctionnement. Certains invités venaient même d’Allemagne et d’Autriche, à tel point ce projet est unique en Europe.

L’ASA est très fière de la réussite de projet dans le cadre d'un partenariat public-privé (PPP). Il a été l’occasion de montrer qu’en présence de problématiques communes, une étroite collaboration entre l’industrie de l’assurance et d’autres partenaires est non seulement possible, mais surtout fructueuse. Pour le futur, nous travaillons actuellement à l’élaboration d'un concept de communication avec nos autres partenaires qui contribuera à asseoir l’utilité de cette carte indicative des dangers. Différentes cartes de dangers sont également consultables en ligne sur le site Internet de Protection contre les dangers naturels.

Evaluation des risques à l’aide de la brochure sur les risques émergents

Le groupe de travail Risques émergents de la commission technique Responsabilité civile de l’ASA édite depuis 2011 une brochure relativement fournie. Celle-ci est consacrée à douze risques émergents considérés comme importants pour la branche de l’assurance. Chacun des dossiers permet aux compagnies de mieux appréhender le risque en question, de l’interpréter, de tirer leurs propres conclusions et de prendre des décisions. La brochure ne comporte aucune recommandation quant à l’assurabilité de ces risques ou la pertinence de leur exclusion des contrats d’assurance. Elle consiste simplement en un pur état des lieux réalisé par le groupe de travail de l’ASA dédié aux risques émergents et repose sur sa sélection personnelle des risques à prendre en considération.

Au regard de l’écho favorable rencontré par cette brochure de l’ASA, à l’échelle internationale également, le groupe de travail a procédé en 2018 à une mise à jour et à une nouvelle analyse des risques et s’est efforcé d’en concevoir une version plus moderne et plus aisément consultable en ligne. Pour la septième édition, il a donc décidé de diffuser le contenu de cette publication sur Internet, ceci à la fois sous forme de brochure, mais aussi de dossiers séparés portant chacun sur l’un des risques considérés. Chacun des risques fait ainsi l’objet d'une page indépendante et est donc plus facilement accessible via la fonction de recherche par mot-clé. Car, il s’agissait de permettre aux praticiens des compagnies d’assurances mais aussi aux profanes de trouver plus rapidement l’analyse consacrée spécifiquement au risque qui les intéresse. Ils n’ont désormais plus besoin d’éplucher une brochure d’une soixantaine de pages. L’ASA répond ainsi à une demande maintes fois formulée. Elle se montre prête à relever les défis de l’assurance moderne, c’est-à-dire à analyser et évaluer les risques du futur.

Une question de confiance

Article tiré du magazine annuel View

« Hmm – euh », lorsque Google a présenté son assistant virtuel Duplex le 18 mai 2018, celui-ci a convaincu parce qu’il réussissait à prendre tout seul un rendez-vous chez le coiffeur ou à réserver une table dans un restaurant chinois. Le résultat était particulièrement bluffant, car le logiciel hésitait, gérait les temps de pause, répondait du tact au tact, tout comme un humain.

« La reconnaissance vocale constitue de nos jours un champ d’application typique de l’intelligence artificielle », affirme Theresa Schachner, chercheuse au sein du Department of Management, Technology, and Economics (MTEC) de l’EPF de Zurich. Tant que ces systèmes sont uniquement censés imiter certaines aptitudes des êtres humains, il existe déjà de très bonnes applications comme la reconnaissance d’images. Ce n’est pas l’être humain dans son ensemble qui est imité, uniquement certaines de ses facultés. « C’est une sorte de vision en silo. Nous nous concentrons sur certaines facultés cognitives qui sont ensuite automatisées et numérisées », explique Schachner. Celles-ci permettent alors de définir des modèles économiques, y compris pour les assureurs.

De nos jours, la recherche distingue deux domaines différents. D'un côté, l’étude et la programmation d’applications concrètes. De l’autre, l’analyse de leurs répercussions en termes de management, de stratégie et d’organisation. Les recherches de Theresa Schachner portent sur le second domaine. « Il est tout à fait passionnant de décortiquer l’impact que cela peut avoir sur l’économie. Comme chercheuse, je m’intéresse aux avantages, mais aussi aux obstacles, aux pierres d’achoppement. » Elle a identifié principalement trois raisons qui s’opposent à la diffusion des applications reposant sur l’intelligence artificielle.

- Boîte noire : L’utilisation de l’intelligence artificielle est plus facile pour certaines branches que pour d’autres. Un algorithme d’intelligence artificielle est opaque jusqu’à un certain point. L’intelligence artificielle exécute certaines étapes du traitement de manière « autonome ». Lorsque la question de la responsabilité est centrale, cet élément « boîte noire » peut empêcher l’utilisation d’un tel algorithme, car la traçabilité de sa décision n’est pas totale.

- Manque de confiance : Même si un algorithme prend de bonnes décisions dans 99 pour cent des cas, cela signifie aussi qu’il peut en prendre de mauvaises. Qu'un tel algorithme nous recommande une série sans intérêt à la télévision, cela est acceptable. Mais, en matière de diagnostic médical, il sera un peu plus difficile de rester confiant.

- Partialité : A première vue, on pourrait penser qu'un algorithme est juste et équitable. Or, c’est occulter le fait que son fonctionnement dépend des données sur la base desquelles il a été entraîné.

Pour autant, Theresa Schachner considère qu'un potentiel existe pour les industriels, en particulier pour les assureurs : « Pour les assureurs, son application à la souscription est particulièrement intéressante. Et, en ce qui concerne la gestion des sinistres surtout, le volume de données disponibles est déjà très appréciable. » Elle estime que certains produits peuvent être pratiquement automatisés grâce à l’intelligence artificielle. Une assurance aviation par exemple pourrait tout à fait être gérée par un algorithme, sauf en cas d’indemnisation à la suite d'un sinistre. Schachner insiste toutefois sur le fait que cela est possible uniquement avec des produits simples et standardisés. Dans le cas des produits complexes, comme une assurance-maladie, cela va prendre encore un peu de temps. Sachant que même pour des produits standardisés, l’être humain est toujours impliqué à un moment ou à un autre.

Rares sont actuellement les études consacrées à ce qu'il adviendra dans les entreprises lorsque ces algorithmes seront utilisés. « Nous ne savons pas encore ce qu’il se passe lorsque toutes les analyses sont par exemple effectuées par l’intelligence artificielle », souligne Schachner. Il y a le cas de cette société qui a remplacé un membre de sa direction par un algorithme. Il s’est alors avéré que, dans ses prises de décision, l’algorithme donnait la préférence à des entreprises qui utilisaient également des algorithmes. « Par contre, aucune raison convaincante n’a pu être avancée pour expliquer un tel comportement », précise Schachner. Toutefois, il est manifeste que ces questions vont bien au delà de la seule recherche de gains en efficacité et de baisse des coûts. Il s’agit-là de questions au niveau interpersonnel. Comment cela modifie-t-il la structure de l’organisation ? Comment les collaborateurs modifient-ils leur comportement, leurs décisions ? Theresa Schachner : « Nous ne savons pas ce qu’il se passe lorsque nous cédons chacune de nos décisions à un algorithme. Le résultat obtenu peut aller bien plus loin que l’effet escompté au départ. Or, pour le moment, nous avons encore la chance de pouvoir maîtriser ce phénomène. »

L’AI : qui, quoi ?

Le mathématicien britannique Alan Turing a développé un test en 1950 pour l'intelligence artificielle. Sa thèse : dans un jeu de question-réponse, lorsqu’une personne n’est plus capable de distinguer si elle répond à une autre personne ou à une machine, alors cela signifie qu’on a réussi à créer de l’intelligence artificielle. Les questions et les réponses étaient alors formulées par écrit. Ce que Turing cherchait à atteindre s’appelle aujourd’hui de l’intelligence artificielle faible : il s’agit de l'imitation d’une seule faculté cognitive bien délimitée. L’intelligence artificielle forte, en revanche, consiste en l’imitation de chacune des facultés humaines. Cela devrait prendre encore quelques années avant qu’un être humain puisse être entièrement remplacé par une machine. Quant à la question de savoir si une approche entièrement nouvelle est nécessaire pour l’intelligence artificielle forte ou s'il s’agit d’un prolongement de l’intelligence artificielle faible, elle est controversée dans le monde de la recherche.

L'intelligence artificielle faible est un terme générique désignant une classe d’algorithmes informatiques où le traitement des informations n’obéit pas au principe clair de cause à effet. En réalité, l’algorithme évalue des informations à différents niveaux du processus de traitement. En procédant au traitement de grandes quantités de données, l’algorithme « apprend » à adapter lui-même les pondérations.

La technologie est plus avancée que son application

Article tiré du magazine annuel View

Regarder son film en streaming à n'importe quel moment où acheter des vêtements en ligne à minuit : la numérisation a profondément modifié les attentes des clients et les habitudes de notre société. Offres individualisées et disponibilité accrue en font partie. Les assureurs évoluent aussi dans cette nouvelle réalité. Ils exploitent déjà les nouvelles technologies afin de répondre du mieux possible aux attentes de leurs clients et de se préparer aux défis de demain. Les chatbots, ces agents conversationnels, sont une manière d’accroître la disponibilité grâce à l’automatisation et de réduire le temps de réaction. Les exemples tirés de la branche illustrent bien comment l’avantage client peut ainsi être amélioré. Cela fonctionne lorsque la nouvelle technologie n’est alors pas considérée de manière isolée.

Rapidité des processus

Mardi soir, 23h17 : vous voulez rentrer chez vous, mais votre vélo n’est pas là où il devrait être : volé. Une fois la première contrariété passée, vous souhaitez surtout régler cette histoire avec le moins de complications possibles. Et de préférence, là maintenant, tout de suite. Helvetia Assurances a testé des chatbots dès 2017 pour les déclarations de sinistres liées aux vélos et les souscriptions d’assurances ménage. « Avec le Déclare-Bot, le client peut régler un vol 24 heures sur 24 en 90 secondes », explique Martin Tschopp, responsable du développement de l’entreprise à Helvetia. « Nous avons été surpris de la rapidité à laquelle les chatbots ont été acceptés par nos clients – nous n’avons reçu aucun retour négatif. » Pour eux, la rapidité de traitement et la disponibilité sont essentielles. « Le processus répond pour le moment aux demandes basiques des clients. »

Acceptabilité élevée

De nouveaux moyens de communication apportant une valeur ajoutée arrivent bientôt. Les assureurs suisses testent et tirent profit des possibilités offertes par les nouvelles technologies. Axa aussi utilisent des chatbots. « Nous avons eu des retours très positifs », affirme Dominic Wuffli, Head Digital Experience auprès d’Axa. L’assureur a testé un chatbot dédié au bris de glace des véhicules automobiles. Les sinistres ont en grande partie pu être traités directement par le chatbot. Lorsqu'il communique avec un chatbot, le client interagit de fait avec un logiciel informatique. Ce dernier reconnaît la question et apporte alors la réponse correspondante ou déclenche une action appropriée. Axa n’a reçu aucun retour où un client aurait déclaré qu'il ne souhaitait pas échanger avec un logiciel. « Il est vrai que nous offrons à tout moment à nos clients la possibilité de changer de canal de communication. » Les contacts humains sont toujours d’actualité chez Axa.

Ton entraîneur

L’assureur-maladie CSS a aussi fait le pari des chatbots. « Nous avons testé un chatbot pour les enfants en surpoids », explique Matthias Heuberger, membre de la direction. Cet agent conversationnel interagit en moyenne huit fois par jour avec les enfants, les pousse à se bouger et à modifier leur comportement. Ceux-ci aiment que le chatbot les salue chaque matin. « Au bout d'une semaine, la plupart d’entre eux préfèrent communiquer avec le chatbot plutôt qu’avec le médecin ». Un développement de cette technologie pourrait consister dans le fait de lier le chatbot avec la réalité virtuelle. « Le chatbot ne se contente pas de leur dire de se bouger davantage, mais il leur montre aussi l’exercice à faire », précise Heuberger. En effet, savoir réaliser correctement un exercice est déjà souvent une gageure pour ces enfants. Le chatbot est là pour les motiver et leur donner un feedback en temps réel. Lors de la Journée du numérique 2018, la compagnie CSS a présenté un prototype qui épaule les assurés suivant une physiothérapie. Avec Myguide (un assistant en cas de symptômes cliniques), CSS a par ailleurs déjà mis en place un chatbot chargé de conseiller les assurés. « Outre l’accessibilité 24 heures sur 24, c’est également l’accès facile aux informations qui plaît aux clients », estime Heuberger.

Mia vous aide

Ce constat, Generali Suisse l’a fait aussi. Elle a lancé son garage de l’innovation en avril 2018. Le garage fait office de symbole de la force d'innovation et de lieu physique où l’assureur peut chercher de nouvelles solutions, notamment en s’appuyant sur des start-up. Mia est l'un des résultats de cette initiative. « Il s’agit d’une assistante virtuelle, d’un chatbot, qui repose sur l’intelligence artificielle », explique Samyr Mezzour, Head of Innovation Garage à Generali. Mia organise des réunions, fixe des rendez-vous et envoie les invitations aussi bien aux collaborateurs de Generali qu’à des partenaires externes. « Au début, elle était parfois maladroite », raconte Mezzour. Son développement a donc été revu en conséquence. Aujourd’hui, nous avons déjà des retours sur Mia dont l’amabilité est très appréciée. « Avec Mia, nous avons réussi à créer une demande importante en interne ». Pour sa communication externe aussi, Generali mise sur l’intelligence artificielle consacrée à l’analyse langagière. « Nous sommes en train d’évaluer les appels téléphoniques de notre centre d’appel. Notre objectif est de trouver une solution numérique qui reconnaisse aussi bien la demande de nos assurés que leur état émotionnel, afin d’apporter une réponse optimale à leurs besoins. »

La communication du futur

Les premiers chatbots avaient un fonctionnement plutôt simple. Ils reconnaissaient des mots-clés et réagissaient en conséquence. Avec les possibilités offertes par l’intelligence artificielle, les chatbots deviennent des interfaces de plus en plus performantes, à la frontière entre le contact humain et le service. La Mobilière recourt à l’intelligence artificielle pour un grand nombre d’applications différentes et y voit un énorme potentiel. Des données non structurées comme des textes libres sont censées être traitées de manière automatisée. « Nous voulons mieux comprendre le texte libre lors de la classification du cas de sinistre, identifier ce qui est positif, ce qui est négatif ou les thèmes qui sont abordés », explique Mirco Rossi, responsable Cognitive Computing à la Mobilière. Celle-ci a testé plusieurs chatbots mais n’en utilise aucun pour le moment. « Notre stratégie consiste, dans un premier temps, à mettre en place les évolutions nécessaires en interne avant de nous tourner ensuite vers les clients. » Mirco Rossi est convaincu que la parole reste le mode de communication préféré des clients. Chatbot ou autre nouveauté technologique, l’avenir nous le dira. « L’idée maîtresse, c’est de communiquer avec un langage naturel. »

Faire preuve d’agilité

« Le chatbot, comme innovation technologique, est vraisemblablement déjà dépassé », prophétise Matthias Heuberger et d’ajouter, « mais un chatbot vraiment efficace est encore innovant. » Même Pietro Carnevale, Director Strategy & Innovation chez Generali, est convaincu que les chatbots n'ont pas encore atteint leurs performances maximales. Les bots apprennent vite. « Sans compter que la technologie d’aujourd'hui a déjà deux ans d’avance sur les produits actuellement sur le marché », estime Carnevale. Il y voit encore un énorme potentiel, car ces outils améliorent la valeur ajoutée pour les clients. Sur ce point, tous s’accordent : ce n’est pas la technologie qui est au centre des préoccupations, mais l’avantage client. Que veulent les clients ? Quelle réponse idéale peut-on apporter à leurs attentes ? Dans quels domaines ont-ils besoin d’être secondés ?

Même si les nouvelles technologies modifient les affaires et que de nouveaux concurrents se pressent sur le marché, les assureurs traditionnels disposent d'un avantage. « Nous avons les relations clientèle. Les technologies utilisées par les assurances sont copiables », précise Heuberger. Et elles sont une chance qu’il faut savoir saisir. Or, la technologie seule ne fera pas la différence. C’est l’interaction avec le conseiller qui est déterminante. En effet, dans les années à venir, les programmes comme les chatbots ne remplaceront pas les êtres humains, ils complèteront leurs services. « Il est évident qu’à l’heure actuelle, un chatbot ne permet pas de régler les dossiers complexes », conclut Tschopp. « Les chatbots sont là pour alléger la charge de travail de nos collaborateurs afin qu’ils puissent se consacrer aux autres attentes des clients », rajoute aussi Dominic Wuffli d’Axa.

Cybersécurité: unissons nos forces pour en relever les défis

Sommes-nous parés pour le cyberfutur? Les mesures de prévention suffisent-elles pour se construire un cyberfutur sécurisé? Autant de questions qui ont interpellé la branche de l’assurance l’an passé. Le groupe de travail Cyber s’est penché sur des questions stratégiques découlant de cette thématique et a déjà pris les premières mesures.

La sécurité informatique inquiète. Le 18 avril 2018, la Confédération diffusait sa Stratégie nationale de protection de la Suisse contre les cyberrisques (SNPC 2.0) pour les années 2018 à 2022. L’ASA a contribué à l’élaboration de ce document. Lors de cette collaboration, nos différentes requêtes ont été prises au sérieux et se retrouvent en grande partie dans la stratégie fédérale. Pour l’essentiel, le texte final reprend les propositions formulées par l’ASA en 2017 dans son document de principe.

Quatre mesures de la Confédération se prêtent particulièrement à une mise en œuvre commune:

- la définition et l’introduction de normes minimales,

- l’examen d’une obligation de notifier les cyberincidents et celui de la décision quant à l’introduction de celle-ci,

- l’offre par la Confédération de services destinés à tous les types d’entreprises (par ex. conseils, renseignements, etc.),

- la sensibilisation du public aux cyberrisques (awareness).

Ces mesures sont maintenant concrétisées dans le cadre d’ateliers regroupant tous les cercles intéressés. L’ASA entend bien poursuivre son engagement dans cette collaboration.

Test rapide pour entreprises de petite taille

Au cours de l’année, un test rapide de cybersécurité a été mis au point en collaboration avec d’autres associations professionnelles et la Confédération. Celui-ci s’adresse tout spécialement aux entreprises de petite taille. Il a pour but de définir des normes minimales en termes de sécurité pour cette catégorie d’entreprises et de veiller à leur amélioration. Lancé à l’automne, le test rapide de cybersécurité a rencontré un large écho. Par ailleurs, les premiers travaux ont démarré en vue de la définition d’une norme applicable à la cybersécurité des PME. Là encore, cela implique une collaboration étroite entre organismes privés et autorités fédérales.