KI in der Versicherungsbranche: Wenn Science-Fiction auf Realität trifft

Die Fortschritte in der Digitalisierung machen vor der Versicherungsbranche nicht halt: Künstliche Intelligenz übernimmt zunehmend repetitive Tätigkeiten, analysiert grössere Datenmengen und verbessert das Kundenerlebnis. Szenarien, in denen der Versicherer seine Kundinnen und Kunden besser kennt als sie sich selbst, sind jedoch im Bereich der Science-Fiction anzusiedeln.

Eine hochentwickelte künstliche Intelligenz will die Menschen entmündigen und die Macht übernehmen. Sie ist zum Schluss gekommen, dass sie die Menschheit nur dann wirklich retten kann, wenn sie die Menschen, die Kriege führen und die Erde vergiften, vor sich selbst beschützt.

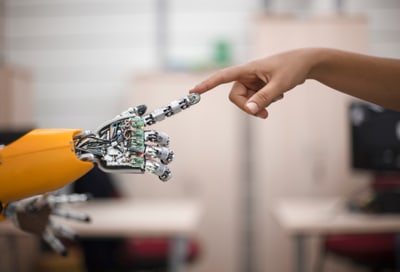

Dieses Szenario entstammt dem Film «I, Robot» aus dem Jahr 2004 und zeichnet eine bedrohliche Entwicklung im Umgang mit künstlicher Intelligenz. Eine Maschine, die es besser zu wissen scheint als wir – ein Algorithmus, der mehr über uns weiss, als wir selbst über uns wissen. Werden wir alle zu gläsernen Menschen?

Sandra Kurmann: Künstliche Intelligenz hat das Potenzial, die Prozesse innerhalb der Wertschöpfungskette der Versicherung zu verbessern.

Sandra Kurmann, Leiterin Ressort Rahmenbedingungen SVV, spricht im Interview mit HZ Insurance über den Umgang mit der künstlichen Intelligenz in der Versicherungsbranche und erläutert:

Von einer derartigen Zukunft sind wir weit entfernt – und das Szenario gehört in die Welt der Science-Fiction. Dennoch ist es eine Tatsache, dass mit der zunehmenden Digitalisierung und der grossen Menge an gesammelten Daten mehr Informationen als jemals zuvor über jeden Einzelnen zur Verfügung stehen. Mit der grösseren Datenmenge und den verbesserten Rechnerleistungen können individualisierte Produkte und Services angeboten werden, seien es Empfehlungen auf Streamingplattformen oder Online-Shopping-Portalen oder seien es massgeschneiderte Lösungen im Smart-Home-Bereich. Die Frage ist damit, wie wir mit den steigenden technischen Möglichkeiten umgehen.

Diese Entwicklung macht auch vor der Finanzbranche nicht Halt. Was beim Online-Shopping noch als positiv wahrgenommen wird, kehrt sich hier rasch ins Gegenteil. Insbesondere im Versicherungsbereich schwingt oft die Sorge mit, dass Versicherungen inskünftig mehr über einen wissen könnten als man selbst, man somit zum gläsernen Versicherungskunden wird und im schlimmsten Fall keine Versicherung mehr erhält.

Was beim Online-Shopping noch als positiv wahrgenommen wird, kehrt sich hier rasch ins Gegenteil.

Der Realitätscheck

Die Aufgabe und das Ziel einer Versicherung ist die Übernahme von Risiken, wodurch die finanzielle Situation einer einzelnen Person sowie die Resilienz der gesamten Volkswirtschaft gestärkt werden. Dabei stehen die Kundenbedürfnisse mit jeweils individueller Risikobereitschaft und -tragfähigkeit im Zentrum. Aufgrund der zunehmenden Digitalisierung verändert sich das Kundenbedürfnis im Service (zum Beispiel ständige Erreichbarkeit, Single Point of Contact), entsprechend werden sich die Versicherungsbranche und die Geschäftsmodelle anpassen, um auch weiterhin die geeigneten Lösungen zur Verfügung stellen zu können und die Wettbewerbsfähigkeit aufrechtzuerhalten. Dies kann sowohl durch technische Weiterentwicklungen als auch durch die vermehrte Nutzung der zur Verfügung stehenden Daten erreicht werden.

Künstliche Intelligenz hat das Potenzial, die Prozesse innerhalb der Wertschöpfungskette der Versicherung effizienter, präziser und besser zu machen. Die Einsatzbereiche sind vielfältig, weisen jedoch deutliche Unterschiede in ihrer Reife auf. Die Stärken von künstlicher Intelligenz liegen derzeit vor allem in der Übernahme von stark repetitiven Tätigkeiten oder in Bereichen, in denen grosse Datenmengen analysiert werden müssen. Systeme, die durch künstliche Intelligenz unterstützt werden, können das Kundenerlebnis im Servicebereich deutlich verbessern, etwa durch Chatbots, die den Versicherten einen Kontakt zum Versicherungsunternehmen rund um die Uhr ermöglichen oder durch eine rasche und effiziente automatisierte Schadenbearbeitung. Zudem helfen KI-unterstützte Systeme bei der Arbeit und der Entscheidungsfindung von Client Managern, Underwritern etc., sei es bei der Bekämpfung von Versicherungsmissbrauch, im Risiko-Assessment, bei einem verbesserten Verständnis der Kundenbedürfnisse oder bei Prognosen durch verbesserte aktuarielle Modelle oder den Einsatz von Sensoren.

Die Stärken von künstlicher Intelligenz liegen derzeit vor allem in der Übernahme von stark repetitiven Tätigkeiten oder in Bereichen, in denen grosse Datenmengen analysiert werden müssen.

Auch die Entwicklung neuer Produkte dank zusätzlicher Datenquellen und geeigneter Vertriebskanäle stellt einen weiteren Einsatzbereich dar. Dabei gilt es zu beachten, dass die Produktentwicklung seit jeher auf mathematischen Methoden und Ansätzen basiert, die Prognosen auf Basis der zur Verfügung stehenden Daten (des Kollektivs sowie der Einzelperson) ermöglichen. Es handelt sich bei den KI-Anwendungen somit um Weiterentwicklungen des Datenpools und der darauf basierenden Möglichkeiten. Unter Berücksichtigung des Kosten-Nutzen-Verhältnisses werden nicht alle KI-Fortschritte und Möglichkeiten für die Versicherungsindustrie gleich wichtig sein. So werden beispielsweise nur bestimmte Produkte eine (nahezu) Echtzeit-Modellierung erfordern, um Geschäftsentscheidungen signifikant zu beeinflussen.

Regulatorischer Rahmen und Corporate Governance

Grundsätzlich bewegt sich die Versicherungsbranche damit im Spannungsfeld von technologischem Fortschritt und der Frage, welcher auf KI-Methoden gestützte Erkenntnisgewinn erlaubt ist beziehungsweise sein soll. Der enge regulatorische Rahmen, in dem sich die Assekuranz bewegt, stellt den Schutz der Versicherungsnehmerinnen ins Zentrum. Insbesondere in Bezug auf die Verwendung der Daten bestehen umfassende Regelungen, die Datenschutz, Transparenz und Nachvollziehbarkeit sowie die Vermeidung von Diskriminierung oder Manipulation gewährleisten.

Zudem wägen die Privatversicherer stets zwischen dem Möglichen, dem durch die Gesellschaft Akzeptierten und dem Erlaubten im Umgang mit künstlicher Intelligenz ab. In Fällen, in denen die regulatorischen Rahmenbedingungen weit gefasst sind, werden Massnahmen getroffen, um einen ethisch verantwortungsvollen Umgang mit künstlicher Intelligenz zu gewährleisten. So stellen Versicherungsunternehmen bei der Nutzung künstlicher Intelligenz einen massvollen und für die Kundinnen und Kunden sowie die weiteren Stakeholder mehrwertstiftenden und nachhaltigen Umgang mit den Daten sicher. Es werden angemessene Mechanismen implementiert, um Diversität, Nichtdiskriminierung und Fairness zu gewährleisten. Die Algorithmen unterstützen den Entscheidungsprozess, treffen jedoch keine autonomen Entscheide. Die eigentliche Entscheidung wird nach wie vor durch Mitarbeitende vorgenommen beziehungsweise validiert. Die etablierten Governancestrukturen gewährleisten die Verantwortung und Rechenschaft für KI-Algorithmen und -Systeme.

Gemeinsamer Entscheidungsprozess: Die Algorithmen unterstützen den Entscheidungsprozess, treffen jedoch keine autonomen Entscheide.

Wohin die Reise geht

Gemäss einer empirischen Studie der Universität St. Gallen stehen die Versicherungskundinnen und -kunden einer Datennutzung zur individualisierten Versicherungsleistung (zum Beispiel Reiseversicherung, sobald sich der Kunde am Flughafen befindet) oder individualisierten Prämien kritischer gegenüber als einer Datennutzung zur Prävention. Damit wird die Prävention eine zunehmend stärkere Rolle einnehmen. Sie wird neben der Risikoübernahme auch nach Vertragsabschluss zum zentralen Element und Kontaktpunkt zwischen Versicherung und Versicherungskundin und kann das potenzielle Schadenausmass reduzieren. Dies kann beispielsweise im Gesundheitsbereich in der Früherkennung von Krankheiten oder auch im Smart-Home-Bereich erfolgen.

Dies eröffnet einerseits ein breites Feld an möglichen Kooperationen mit Drittanbietern (oftmals InsurTechs), die mittels Apps, Sensoren oder Internet of Things (IoT) Daten sammeln und sowohl für verbesserte Serviceleistungen via individualisierter Produktofferten als auch für die Entwicklung neuer Produkte verwendet werden können. Andererseits stellt sich dabei auch die Frage, wie mit eben diesen branchenfremden Marktteilnehmern gleich lange Spiesse gewährleistet werden können. Dies gilt beispielsweise beim Teilen von Daten (Open Finance).

Andererseits stellt sich dabei auch die Frage, wie mit eben diesen branchenfremden Marktteilnehmern gleich lange Spiesse gewährleistet werden können. Dies gilt beispielsweise beim Teilen von Daten.

Sind Anbieter der Finanzwirtschaft aufgefordert, ihre Daten teilweise oder gesamthaft anderen Anbietern zur Verfügung zu stellen, so ist sicherzustellen, dass auch diese zur Freigabe der ihnen zur Verfügung stehenden Daten verpflichtet werden (Stichwort Datenreziprozität). Neben klassischen Produktanbietern muss dieses Prinzip auch für Intermediäre oder technische Anbieter wie die BigTechs gelten. Hier sind die Branche wie auch die Behörden gefordert.

Damit schliesst sich nun wieder der Kreis zu den Online-Shopping-Portalen und BigTechs mit individualisierten Services und Produkten. Die dort vorliegenden Datenmengen und Informationen über jeden Nutzer übersteigen um ein Vielfaches jene der Versicherer. Es ist damit nur eine Frage der Zeit, bis diese Technologiefirmen in neue Märkte eintreten. In einem ersten Schritt wird es dabei um massgeschneidertes Marketing gehen, das sie als Drittanbieter offerieren können. Der Weg zur Entwicklung und zum Vertrieb ebensolcher Versicherungsprodukte ist dann jedoch nicht mehr weit. In diesem Fall ist sicherzustellen, dass die regulatorischen Rahmenbedingungen für alle Marktteilnehmer gleichermassen gelten («same activity – same risks – same rules»).

Die Versicherungsbranche kann hier dank etablierter Governancestrukturen und ethisch verantwortungsvollen Umgangs mit künstlicher Intelligenz einen Kontrapunkt setzen und beispielsweise die Menge der verwendeten Daten insbesondere bei der Produktgestaltung einschränken. Zu guter Letzt entscheidet dann stets der Versicherungsnehmer, wie viele und welche Daten dem Versicherungsunternehmen zur Nutzung freigegeben werden sollen. Im Versicherungsbereich werden somit Vorkehrungen getroffen, um dystopische Entwicklungen in Richtung gläserner Versicherungskunde zu vermeiden.

Im Versicherungsbereich werden somit Vorkehrungen getroffen, um dystopische Entwicklungen in Richtung gläserner Versicherungskunde zu vermeiden.

In anderen Lebensbereichen wurden Alexa, Siri und andere zu etablierten Gadgets und ständigen Begleitern, deren KI-Algorithmen auf Basis der unzähligen, bereitwillig und oft unbewusst zur Verfügung gestellten Informationen und Daten genutzt werden. Bei aller Praktikabilität, die diese Devices mit sich bringen, sei nicht unerwähnt, dass diese auch eine Schattenseite haben. Es kann der Eindruck entstehen, einem ständigen Beobachter und Zuhörer ausgesetzt zu sein, der im nächsten Augenblick das passende Angebot bereithält. Es braucht dann eine Möglichkeit, sich künstlicher Intelligenz entziehen zu können. Hier ist auch Eigenverantwortung gefordert, um nicht zum gläsernen Marketingobjekt zu verkommen.

Dieser Kontext ist am 1.2.2023 als «KI in der Versicherungsbranche: Wenn Science-Fiction auf Realität trifft» bei HZ Insurance erschienen.

Das könnte Sie auch interessieren

- Interview | 2. November 2022

«Das Gefahrenbild von Cyber verändert sich ständig»

In der Prävention und Risikominderung von Cyberrisiken kommt den Versicherern eine wichtige Rolle zu, sagt der SVV-Cyberexperte Gabor Jaimes.

- Medienmitteilung | 16. Dezember 2022

SVV unterstützt marktbasierten Ansatz für Open Finance

Der SVV begrüsst die vom Bundesrat verabschiedeten Ziele für Open Finance in der Schweiz und unterstützt insbesondere die Bestätigung des marktbasierten Ansatzes.

- Kommentar | 27. Januar 2023

Sustainable Finance: Nachhaltigkeit gesamtheitlich denken

Michele Salvi

Sustainable Finance will Nachhaltigkeitsziele mit der gezielten Steuerung von Finanzflüssen erreichen. Es geht aber um mehr als nur um klimaneutrale Kapitalanlagen.