Le prix du réchauffement climatique

Les catastrophes naturelles provoquent des dégâts importants. Les assureurs s’efforcent d’en estimer les conséquences à l’aide de modèles. Le réchauffement climatique ne joue pas vraiment un rôle lors de la tarification. Pas encore.

Article tiré du magazine annuel View

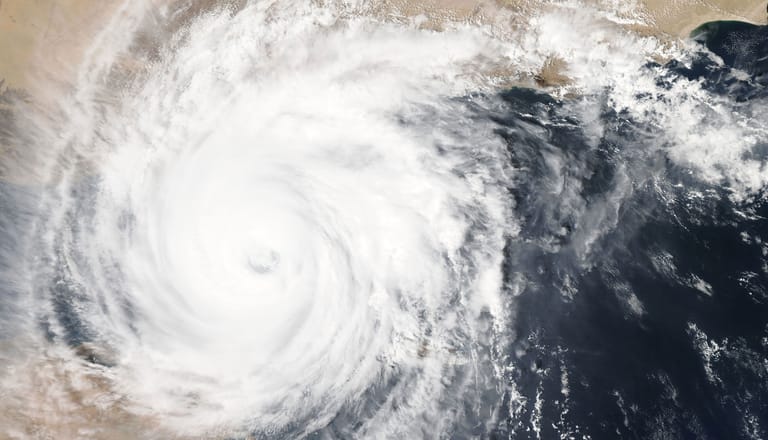

En 1992, l’onde tropical Andrew s’est transformée en un ouragan qui a dévasté la Floride provoquant des dommages matériels de l’ordre de 26,5 milliards de dollars, dont 7,3 milliards étaient couverts par les assureurs. Avec Andrew, les ouragans ont été élevés au rang de catastrophes naturelles les plus dévastatrices. Cet événement a déclenché une prise de conscience chez les assureurs et les a poussés à développer des modèles de prévision des risques de catastrophes naturelles.

La trajectoire du vent

« Nous calculons des centaines de milliers d’ouragans possibles et leurs trajectoires potentielles », explique Lucia Bevere, Senior Catastrophe Data Analyst à Swiss Re. En s’appuyant sur ces événements hypothétiques, les analystes du réassureur modélisent des scénarios afin d’en estimer les répercussions potentielles sur le portefeuille : à quel dommage doit-on s'attendre et quelles en seront les conséquences financières ? « En tant qu’assureur, il nous faut donner un prix à chaque risques », précise Lucia Bevere. Ce prix est redéfini tous les ans. « Nous adaptons le prix chaque année aux nouvelles réalités et l’alignons ainsi du mieux possible à la nouvelle donne en termes de risques », ajoute-elle. Les derniers enseignements issus de la recherche climatique sont alors pris en considération. Les analystes tiennent compte des changements climatiques à court terme ainsi que de l’évolution de la sinistralité liée aux catastrophes naturelles. D'une année sur l’autre, le laps de temps étant relativement court, les risques à long terme du changement climatique ne jouent toutefois pas de rôle direct lors de la détermination des tarifs. « Que nos calculs reposent sur un scénario à 0,5° ou à 5°C, cela ne modifie pas vraiment la tarification de la prochaine campagne de renouvellement », expose Thierry Corti, Head of Sustainablity Risk Management auprès du réassureur. Les répercussions au cours des 15 prochaines années ne diffèrent que très légèrement dans le cas de ces deux scénarios. C’est après seulement, que leurs divergences s’affirment. « Cela tient au fait que l’évolution des années à venir reflète les conséquences des émissions des années passées. »

Des dégâts considérables

Les modèles des assureurs reposent sur les données du passé combinées avec les derniers enseignements issus de la recherche. « Nous consultons également des publications et des données très anciennes », précise Thierry Corti. « Nous nous appuyons sur plusieurs décennies de réflexions sur le changement climatique. » Or, cela ne signifie pas pour autant que les dommages provoqués par le réchauffement climatique puissent être chiffrés. Il n’est pas vraiment possible d’isoler un facteur en particulier à partir de l’ensemble des sinistres survenus. Il y a dix ans, le monde était différent. « Depuis quelques années, les populations se pressent de plus en plus dans certaines régions comme les zones côtières ; or, celles-ci sont particulièrement exposées aux forces de la nature. Des territoires entiers sont bétonnés du fait de la construction d’habitations et d’infrastructures, si bien qu’en cas de fortes précipitations, l’eau ne peut plus s’écouler dans le sol », explique Lucia Bevere. En outre, le développement économique d’une région s’accompagne d’une hausse des valeurs patrimoniales. En cas de catastrophe, cela influe également sur la somme des sinistres. C’est la raison pour laquelle, l’augmentation des sommes de sinistres ne s’explique pas uniquement par le changement climatique. Pourtant, même s’il n’est pas possible de chiffrer l’impact du changement climatique par rapport aux catastrophes passées, les assureurs sont obligés d’en tenir compte au regard des dégâts immenses provoqués lors de phénomènes naturels extrêmes.

Analyse des catastrophes

Les catastrophes naturelles sont un risque, lequel est accru par le réchauffement climatique. « Le réchauffement climatique doit être pris au sérieux », affirme Corti. « Nous n’avons pas le choix, il est impossible de l’ignorer. » Au moins, les assureurs sont dans une situation privilégiée : « Analyser les catastrophes, c’est notre métier », déclare-t-il. « Nous réfléchissons aux risques et essayons de définir ce qui pourrait mal tourner. » Avec leurs modèles, les assureurs s’efforcent de calculer ce qui pourrait arriver sous la forme de scénarios. Corti: « Nous pouvons formuler des prévisions sur l’évolution probable d'un portefeuille si le niveau de la mer montait d'un mètre par exemple. » Forts de ces connaissances, les assureurs sont des partenaires idéaux sur les questions liées au changement climatique. « Nous sommes neutres puisque c’est nous qui prenons les risques », commente Thierry Corti. Si une région côtière n’est plus assurable, cela peut avoir des répercussions dramatiques pour les personnes directement concernées. « Pour nous, par contre, c’est un marché de perdu ». Cette distance objective garantit une estimation équilibrée de la situation. « Avec nos clients, nous prenons en compte des scénarios sur le long terme. Nous ne pouvons dès lors pas miser sur un seul scénario en particulier », explique Corti. Une analyse peut par exemple montrer qu'un client risque d’avoir un problème parce qu’il est trop exposé puisqu’il vit dans une région côtière. C’est là que les réassureurs prodiguent leurs conseils. Un site peut éventuellement redevenir assurable si des mesures d’aménagement sont prises.

Des modèles de scénarios catastrophes ont également été développés pour la Suisse. « Nous disposons par exemple de modèles pour les tempêtes hivernales ou les tempêtes de grêle », précise Corti. En effet, la Suisse aussi doit s’attendre à enregistrer des modifications importantes de son climat. « Etés secs », « Fortes précipitations », « Multiplication des jours de canicule », « Hivers avec un faible enneigement » : Les scénarios climatiques CH2018 du National Centre for Climate Services NCCS illustrent quelles pourraient être les conséquences du changement climatique jusqu’en 2060. Il est probable que les températures continueront de grimper de 0,5 à 1,5 degré en Suisse jusqu’au milieu du siècle. Et c’est là, le scénario optimiste. Celui-ci est envisageable si de réelles mesures de protection sont prises en faveur de la protection du climat. Dans le cas contraire, il faut s’attendre à un réchauffement compris entre 2,5 et 4,5 degrés.

Nouveaux produits

Pour l’économie et la société, il est désormais important que les assureurs continuent de développer leurs modèles et que ceux-ci tiennent compte de facteurs complémentaires, comme l’urbanisation. La branche doit s’adapter à la nouvelle donne. De nouveaux produits ont déjà été lancés. Les Etats peuvent aujourd’hui s’assurer contre les catastrophes climatiques comme la sécheresse. Les assurances paramétriques sont une solution rapide et sans bureaucratie inutile. L’avantage de ces produits réside dans le fait qu’il n’est pas nécessaire que le dommage survienne. L’indemnisation est versée en fonction d'un certain paramètre, par exemple de la pluviométrie. Les catastrophes pandémiques nous ont appris qu’une aide rapide permet de prévenir des dommages plus importants encore. « Le plus compliqué a été de définir les bons paramètres pour que l’argent soit versé dès que les assurés en ont besoin », affirme Thierry Corti. « Aujourd’hui, ces assurances font partie de notre offre de base ». Par contre, il n’y aura pas d’assurances sur le long terme contre le changement climatique. Pour Thierry Corti, cela n’a aucun sens : « Si une telle assurance existait, elle saperait la motivation des assurés à œuvrer pour contenir le changement climatique. »

Lectures suggérées

- Point de vue | 10. décembre 2025

526 milliards de francs pour l’être humain, l’environnement et la durabilité

Les assurances sont des investisseurs importants. Comme ils placent leur argent sur le long terme, la sécurité de leurs placements est essentielle.

- Contexte | 27. mars 2019

Changement climatique : le rôle de l’économie de l’assurance

La prise de position du CRO Forum met en évidence les répercussions du changement climatique sur l’économie de l’assurance.

- Rapport de l'ASA | 30. juin 2020

«View» 2019, notre magazine annuel

«View» aborde thématiques auxquelles l’association d’assurances s’est consacrée au cours de l’année 2019. Vous pouvez télécharger le magazine.