Étude BAK 2019: L’importance économique du secteur financier suisse

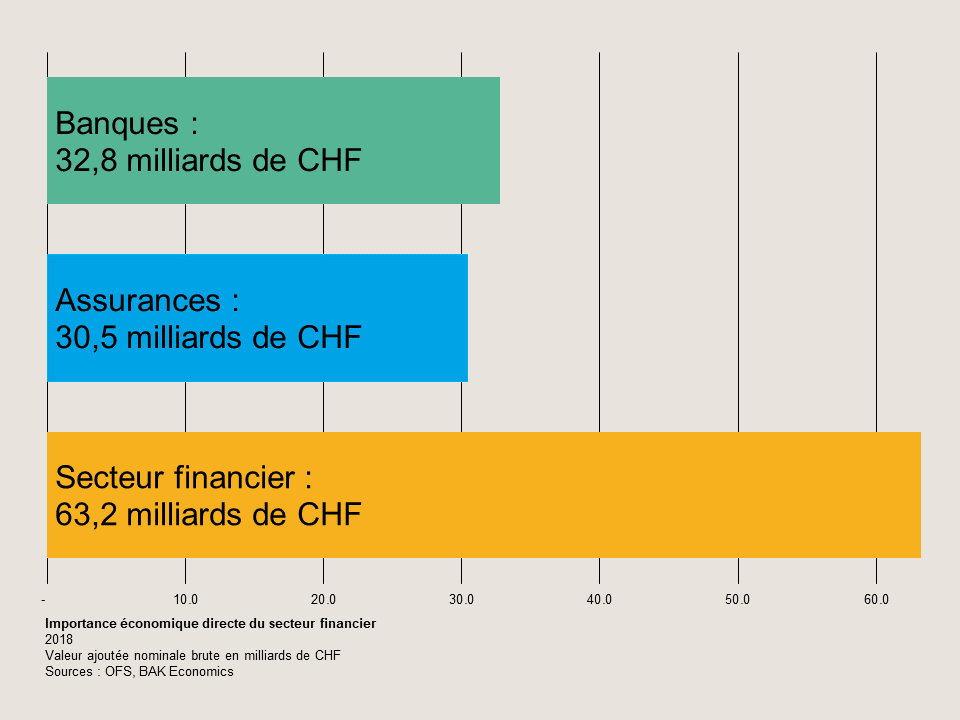

La création de valeur brute du secteur financier s’élève à 63,2 milliards de francs. Tel est le constat de la dernière étude «L’importance économique de la place financière suisse» de BAK Economics. Le secteur de l’assurance en réalise près de la moitié.

A combien s’élèvent la création de valeur directe et la création de valeur indirecte liées au secteur financier? Combien d’emplois ce pan important de l’économie représente-t-il, et quelle est la contribution des banques et des assurances aux recettes fiscales en Suisse? BAK Economics a collecté les données de l’année 2018. Cette publication met en évidence l’importance du secteur financier suisse pour l’économie nationale.

Extrait de la publication:

«Importance économique du secteur financier suisse»

Editeur

BAK Economics AG

Personnes de contact

Martin Peters, Chef de projet, Economiste, T +41 61 279 97 32, martin [dot] peters bak-economics [dot] com

bak-economics [dot] com

Michael Grass, Membre de la direction, Responsable des analyses d'impact, T +41 61 279 97 23, michael [dot] grass bak-economics [dot] com

bak-economics [dot] com

Copyright © 2019 by BAK Economics AG, tous droits réservés

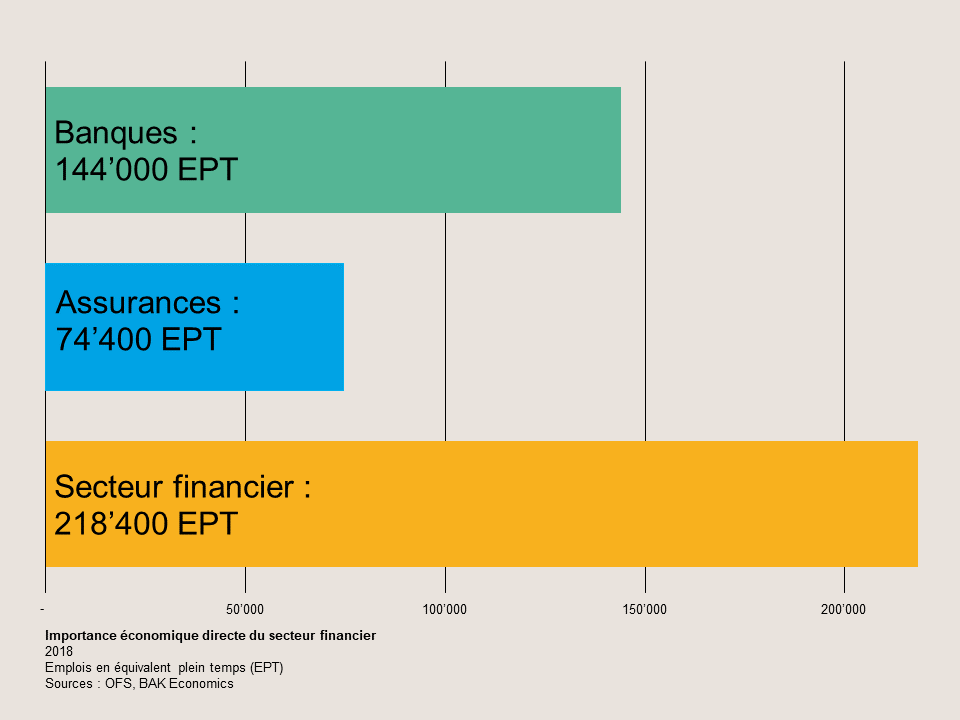

Un franc sur onze

Avec ses 63 milliards de CHF de valeur ajoutée en 2018, le secteur financier a contribué à raison d'un franc sur onze au produit intérieur brut de la Suisse. Les banques et les assurances ont apporté chacun une contribution assez similaire au secteur financier. Les 218'000 emplois (EPT) des banques et des assurances ont généré cette valeur ajoutée. Ces emplois représentent un vingtième de tous les emplois en Suisse.

Valeur ajoutée nominale brute

Places de travail ne EPT

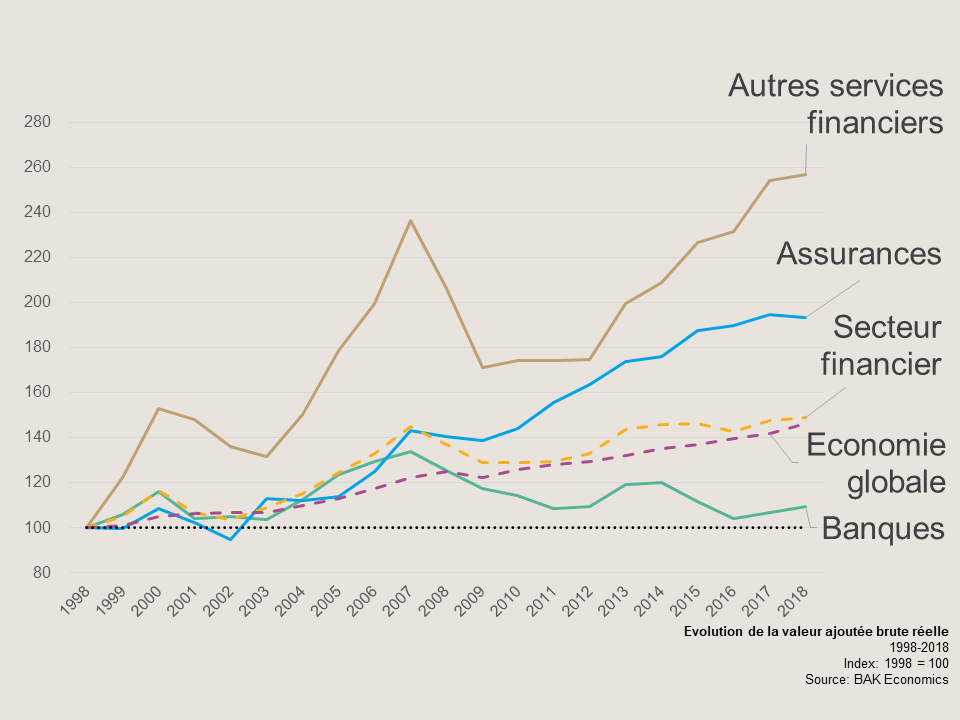

Influencée par la crise financière

Au cours des 20 dernières années, le secteur financier suisse dans son ensemble a connu une croissance légèrement supérieure à la moyenne de l'économie générale. Les banques, les assurances et les autres services financiers (gestionnaires de fonds, courtiers d'assurances, boureses) ont contribué à cette croissance à des degrés divers.

Evolution de la création de valeur ajoutée fortement influencée par la crise financière

- La branche des assurances est restée un facteur de croissance stable. Même la crise financère n'a pas fait chuter sa création da valeur de manière significative.

- L'évolution des autres prestataires de services financiers a suivi assez fidèlement l'évolution de la bourse. Une forte croissance dans la phase de boom, suivies de récessions importantes lors de la crise Internet et de la crise financière.

- Les banques ont connu une forte croissance avant la crie financière. au cours des dix dernières années, en revanche, la résorption de la crise financière ainsi que l'évolution structurelle ont conduit à une croissance négative.

Le création de valeur des assurances

La création de valeur des assurances repose d’une part sur ce que l’on appelle la «prestation d’assurance», c’est à dire la part de prime qui sert à couvrir les frais administratifs et la rémunération du capital de l’assureur, elle repose d’autre part sur les revenus de location d’immeubles et d’autres revenus issus de l’activité d’assurance. Si l’on soustrait le montant des achats préalables nécessaires de cette création de valeur brute, on obtient la création de valeur nette.

Prestation d’assurance

Une assurance couvre des risques. Le preneur d’assurance paye une prime pour cette couverture. De manière simplifiée, la valeur de production de la prestation d’assurance est la différence entre le montant de la prime et les paiements dus pour les cas d’assurance, y compris les réserves techniques de l’assureur.

Revenus de location d’immeubles

Les assurances disposent d’énormes fortunes. Ces valeurs permettent de garantir que les assurances peuvent répondre à leurs obligations en cas de sinistre. Une partie de cette fortune est investie dans l’immobilier, les revenus locatifs de ces immeubles font partie de la création de valeur des assurances.

Autres revenus en rapport avec l’activité d’assurance

Il s’agit de tous les revenus en rapport avec l’activité d’assurance qui ne peuvent pas être classés dans les deux catégories que nous venons de citer. Ils comportent, entre autres, les revenus de capitaux qui ne sont pas investis dans des immeubles.

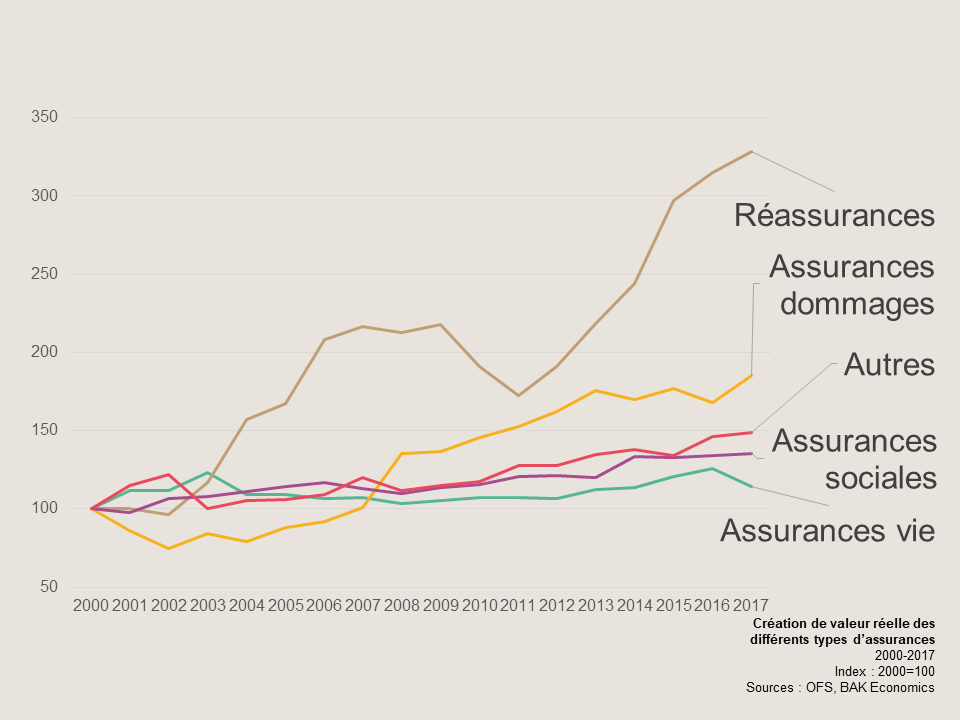

Facteurs de croissance

La croissance du secteur des assurances suisse provient principalement des réassurances et des assurances dommages. Les assurances vie n'ont eu que peu de croissance.

La réassurance et les assurances dommages ont été des facteurs de croissance

- Les réassureurs orientés de manière générale ont réussi à étendre leurs activitées de manière signivicative. De plus de nouveaux réassureurs se sont établis en Suisse. Il en résulte une croissance de la création de valeur très importante, interrompue pour un temps par la crise financière.

- Les assurances vie n'ont bénéficié que d'une légère croissance – ceci est aussi dû aux faibles taux d'interêt qui ont suivi la crise financière.

- Les assurances dommages ont réussi à augmenter nettement leurs volumes de primes. Elles enregistrent une croissance solide, presque chaque année, depuis 2002 et profitent de la conjoncture économique qui est positive de manière générale.

Investissements publics et privés

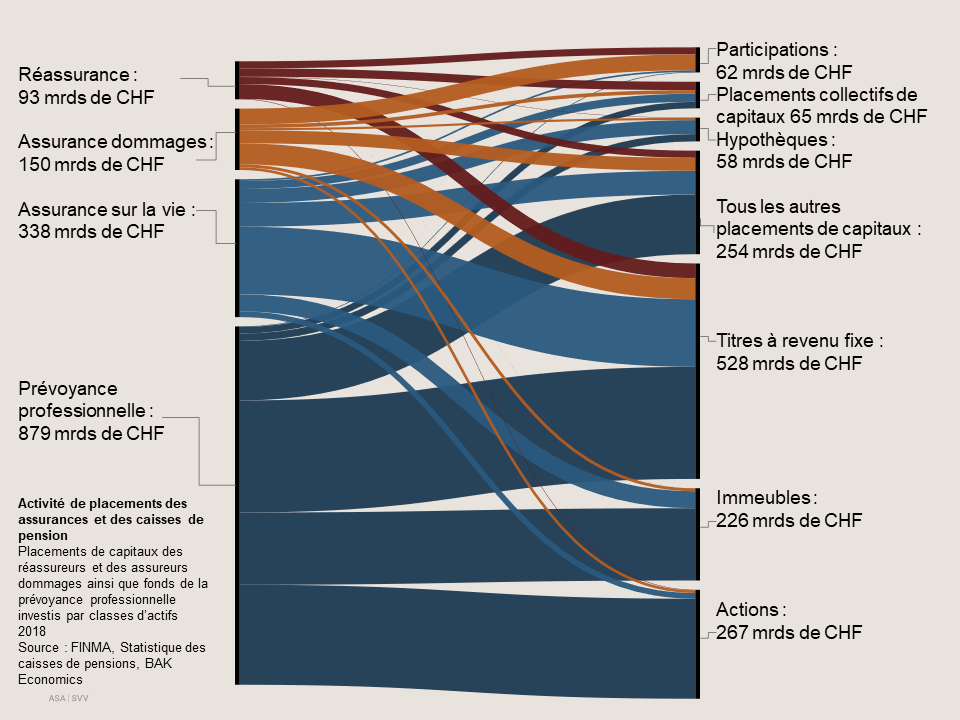

Le secteur de l’assurance n’investit pas son capital uniquement dans la prise en charge des risques. Il met également des moyens financiers à la disposition de l’économie et des pouvoirs publics en procédant au placement des avoirs de la prévoyance liée. Les réassureurs et les assureurs dommages ainsi que les caisses de pension et les assureursvie investissent ainsi plus de 1’450 milliards de CHF.

Le secteur de l’assurance finance des investissements publics et privés

Télécharger la publication dans son intégralité.