Comparatif des différents types d’assurances-vie : un résumé

Les assurances-vie permettent de couvrir les risques de décès et d'invalidité ainsi que de se prémunir pour les vieux jours. Ces offres peuvent être combinées et articulées en de nombreuses variantes. Nous vous en présentons ici un résumé des plus courantes.

Les assurances-vie s’entendent comme des offres couvrant les risques de décès et d’invalidité. Pour dire les choses simplement, cela signifie que la personne assurée est protégée financièrement en cas d’incapacité de travail due à une maladie ou à un accident et qu’en cas de décès, sa famille est à l’abri.

Or, les assurances-vie sont aussi un moyen de préparer sa retraite : en effet, nombre d’assurances-vie comprennent une composante d’épargne qui vient s’ajouter à la garantie contre les risques et qui permet de se constituer un capital-vieillesse et de se prémunir pour les vieux jours. Il s’agit la plupart du temps d’offres en prévoyance libre (pilier 3b). Elles peuvent néanmoins aussi être souscrites dans le cadre de la prévoyance liée, sous réserve de satisfaire aux conditions fiscales.

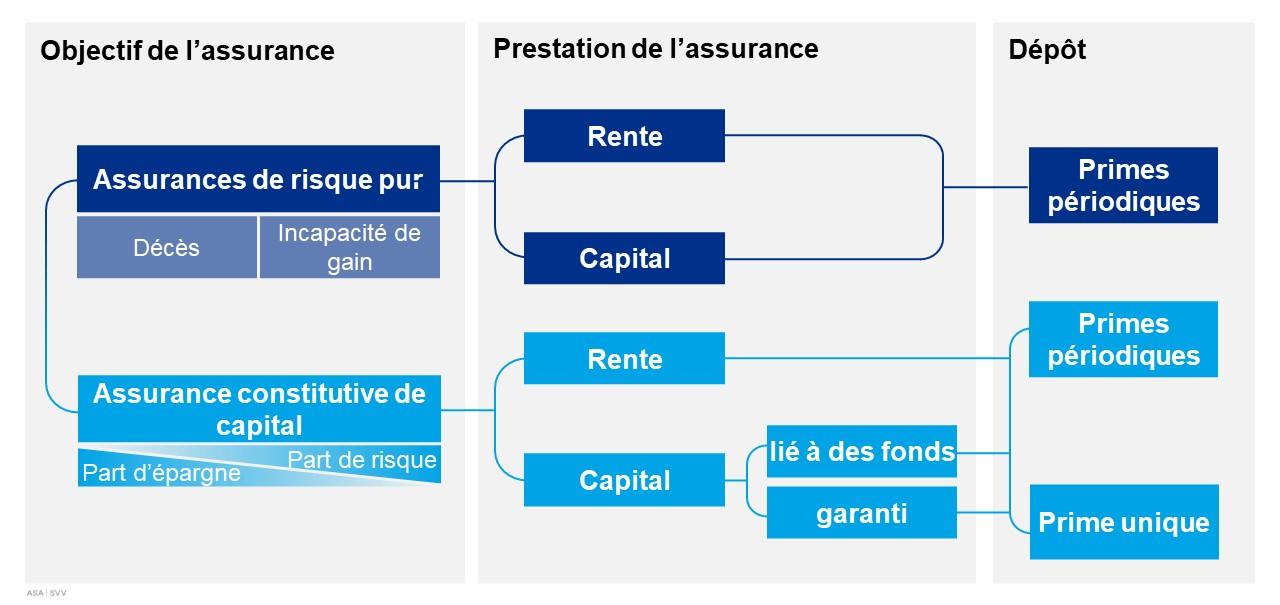

Il existe de nombreuses variantes en matière d’articulation des assurances sur la vie. Elles se distinguent notamment par l’événement et la prestation assurés, mais aussi par le fait qu’il y a ou non constitution d’un capital et par le mode de versement des primes.

Il existe de nombreuses variantes d’assurances-vie. Ce schéma présente les principales différences entre les variantes les plus courantes.

Se mettre à l’abri financièrement avec les assurances de risque pur

L’assurance-décès constitue un exemple d'une assurance de risque pure. Elle prévoit qu’une prestation d’assurance (capital ou rente) soit versée aux survivants de la personne assurée (les bénéficiaires) si cette dernière vient à décéder avant l’expiration de la durée de l’assurance. Cela procure une certaine sécurité financière aux survivants – par exemple lorsque la subsistance d’une famille dépend des revenus de cette personne.

Une autre assurance de risque couvre l’incapacité de gain. Si cette dernière survient à la suite d'une maladie, les prestations relevant de l’assurance obligatoire ne sont bien souvent pas suffisantes. Alors que les indemnités journalières dues en cas de maladie ou à la suite d’un accident ne sont versées que pendant une durée déterminée, les rentes de perte de gain (également appelées rentes en cas d’incapacité de gain ou rentes privées en cas d’invalidité) sont habituellement versées jusqu’au départ à la retraite. Elles compensent donc la perte de salaire jusqu’à ce que la rente de vieillesse puisse être touchée.

De telles assurances présentent de nombreuses variantes – selon les besoins et les souhaits de la personne assurée. Elles divergent par exemple en termes de prestation : certaines assurances de risque proposent des sommes d’assurance croissantes ou décroissantes. Ou elles diffèrent sur la manière dont les cotisations sont articulées. Citons par exemple les primes dites « nivelées » (constantes pendant la durée contractuelle) ou « évolutives » (révisées annuellement puisque le risque décès augmente avec l’âge de la personne assurée).

Les assurances constitutives de capital se prêtent bien à la prévoyance vieillesse

À la différence des assurances de risque pur, une assurance constitutive de capital comprend également une part d’épargne. Elles sont aussi appelées « assurances mixtes ». La pondération des deux composantes peut varier (jusqu’aux affaires de capitalisation qui ne comprennent aucune composante de risque). Elles ont néanmoins toutes un point commun : une partie des dépôts effectués est utilisée pour constituer un capital qui permettra le versement d'une rente et sera versé à l’échéance. Si la personne assurée décède prématurément, le capital ainsi constitué, participation aux excédents comprise, ou la somme d’assurance convenue sont alors versés immédiatement aux héritiers ou aux bénéficiaires.

Les assurances-vie dites liées à des fonds constituent une variante de plus en plus prisée de l’assurance constitutive de capital. En l’espèce, ce n’est alors pas un montant fixe qui est convenu, mais le versement de parts détenues dans un fonds. La prestation de l’assurance est donc liée à l’évolution du cours des parts de fonds ou à un indice. S’ils évoluent positivement, les rendements peuvent être attractifs.

Par ailleurs, les assurances constitutives de capital surtout offrent également la possibilité de choisir entre un versement unique ou le versement de primes périodiques. Pour une personne souhaitant exceptionnellement placer une somme d’argent importante, une assurance-vie financée par un dépôt unique peut s’avérer une solution intéressante. Les primes périodiques sont davantage indiquées pour les personnes qui préfèrent épargner petit à petit et garantir ainsi leurs arrières pour leurs vieux jours.

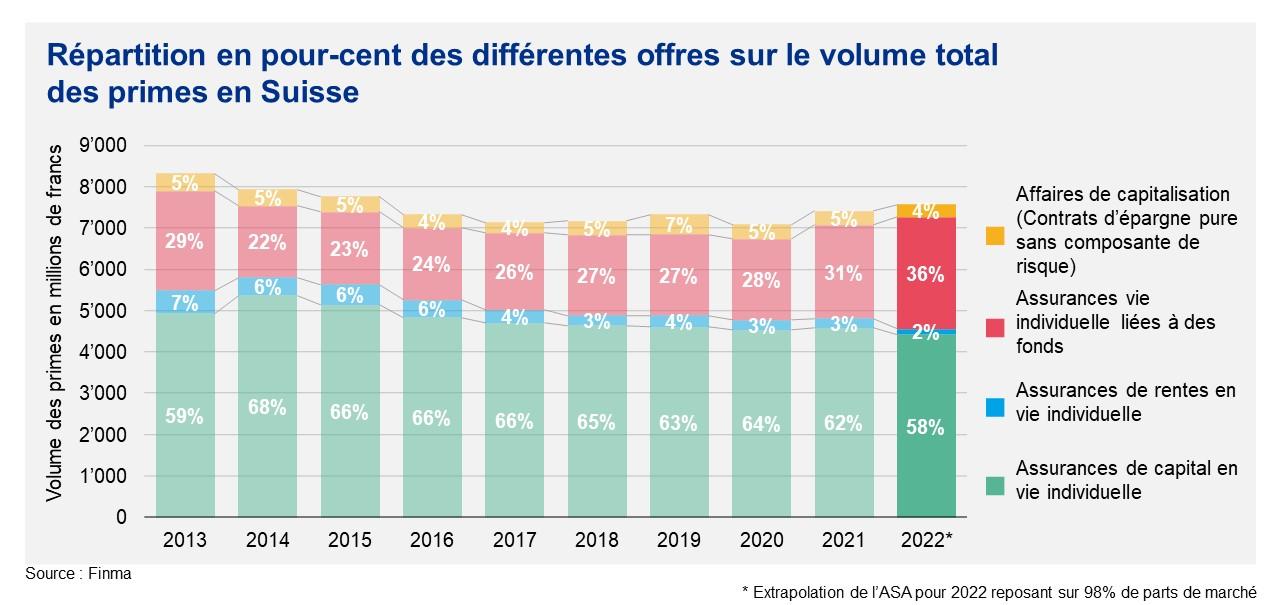

Ces dernières années, les assurances-vie liées à des fonds ont gagné en popularité.

Plutôt qu’une somme fixe, il est aussi possible d’assurer une rente

À la place d'un capital unique, il est également possible de convenir que la prestation de l’assurance consiste en le versement d'une rente. Par exemple, dans le cas d’une assurance de risque, comme l’assurance d’incapacité de gain décrite ci-avant. Mais c’est aussi possible dans le cadre d'une prévoyance privée pour la retraite où la personne assurée convient du montant d’un revenu qu’elle percevra jusqu’à la fin de sa vie. Plus la personne assurée est âgée au début du versement de la rente, plus le montant de la rente de vieillesse financée par un certain capital est élevé.

Par ailleurs, les rentes de vieillesse sont souvent combinables avec une protection complémentaire pour les survivants, notamment lorsqu’une assurance est souscrite « sur deux têtes » : la poursuite du paiement de la rente entière pour la personne survivante. Ou encore, le contrat d’assurance prévoit que le solde des primes versées non encore absorbées par les rentes soit restitué aux bénéficiaires sans intérêts (rente avec restitution).

De nombreuses options pour des offres d’assurance individuelles

Outre les diverses offres précitées qui recouvrent les formes les plus courantes d’assurance sur la vie, l’assurance-vie privée propose toute une palette d’assurances. Il s’agit par exemple des assurances avec paiement échelonné de la prestation en cas de vie à l'échéance du contrat, des assurances pour enfant (capital accumulé pour le financement des études) ou des assurances libellées en devises étrangères.

Ces nombreuses options permettent d’adapter les assurances-vie exactement aux besoins individuels de la personne assurée. Il est donc tout à fait recommandé de se poser la question de savoir quelle est la variante la plus appropriée dans le cas considéré. À cet effet, les compagnies d’assurances proposent des entretiens conseil personnalisés.