Rapport 2021 sur la durabilité

-

Éditorial

Plus

-

Résumé

Plus

-

La durabilité, un engagement

Plus

-

Les assureurs prennent desrisques au profit de la société

Plus

-

Réglementation et durabilité

Plus

-

Souscription

Plus

-

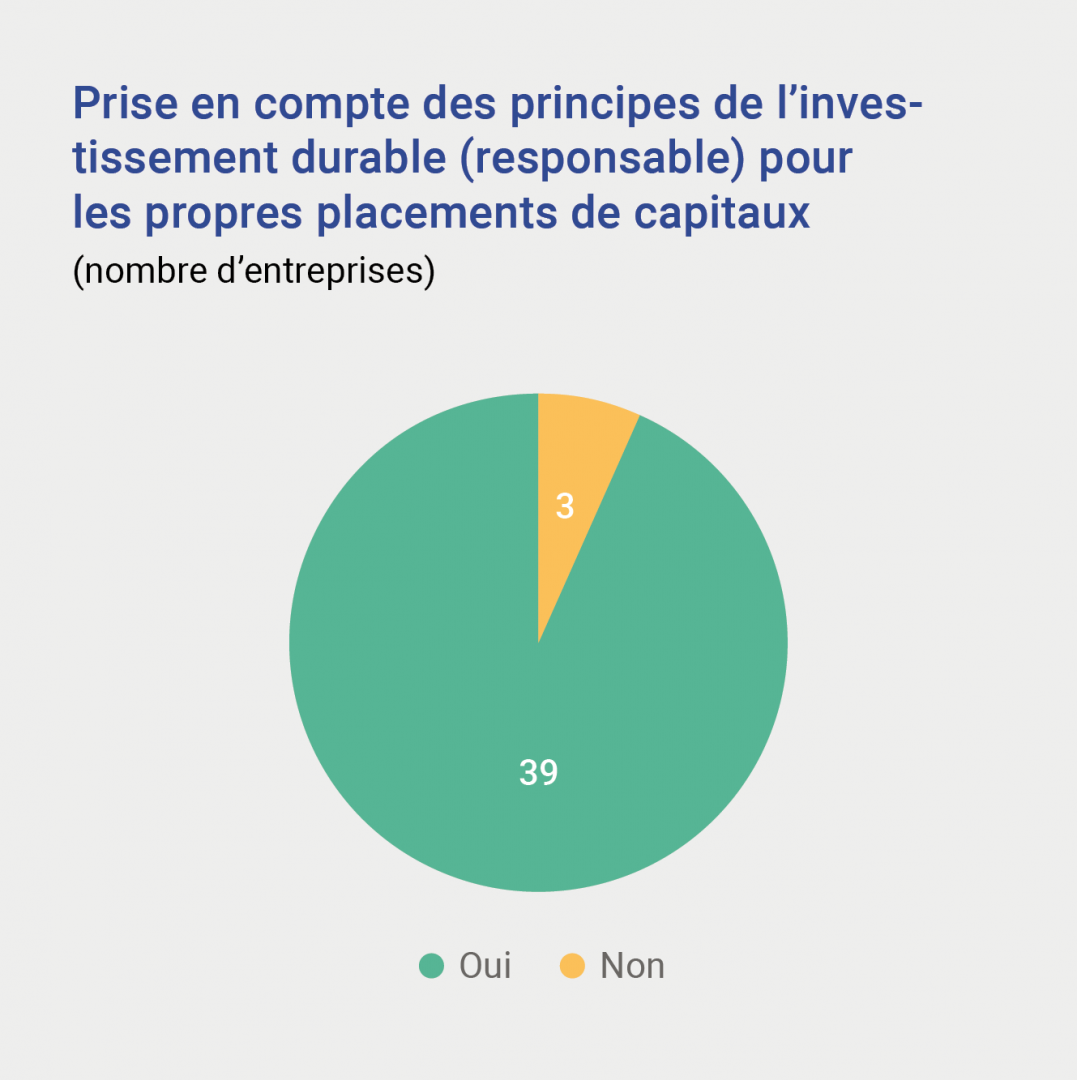

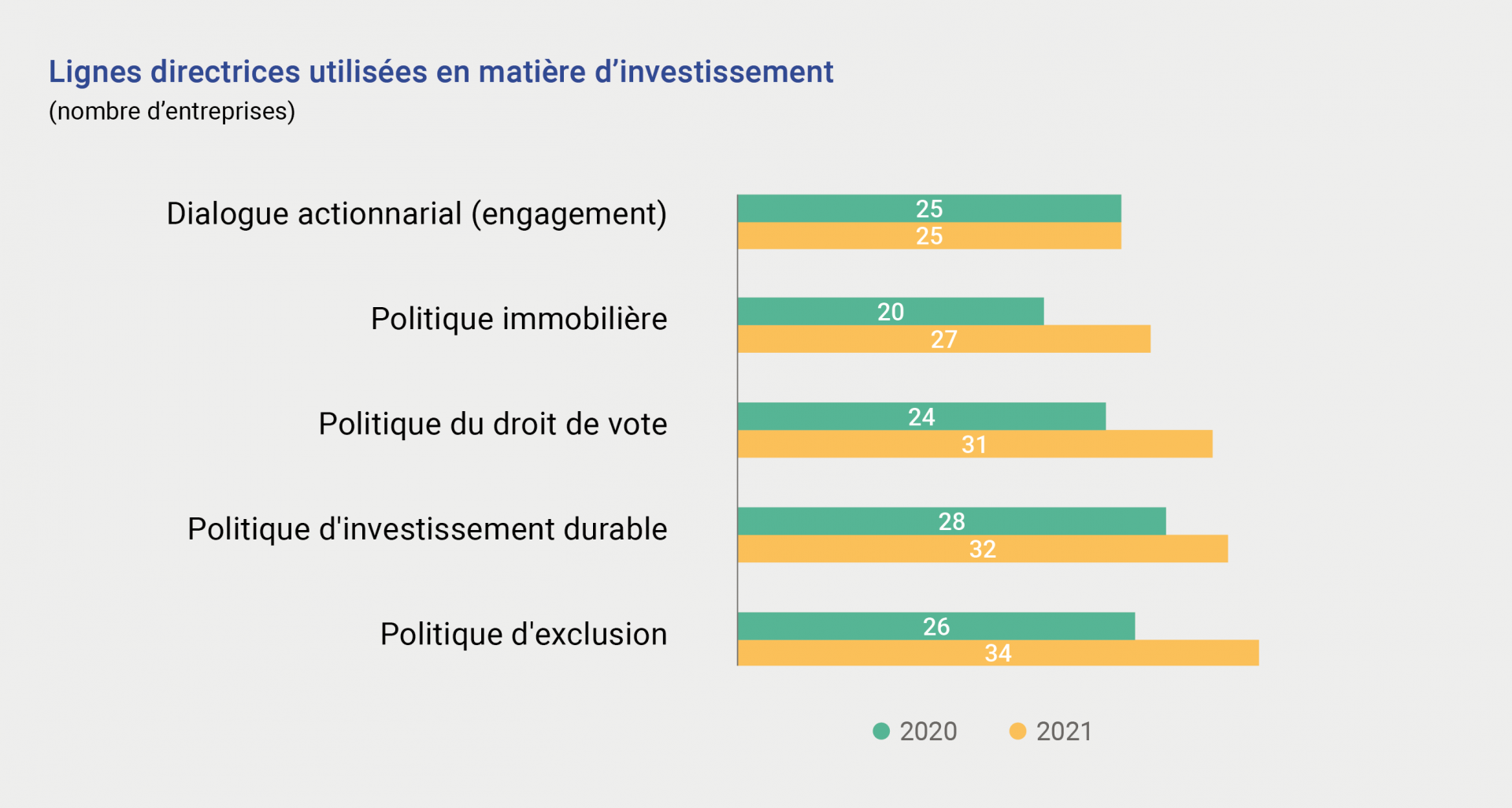

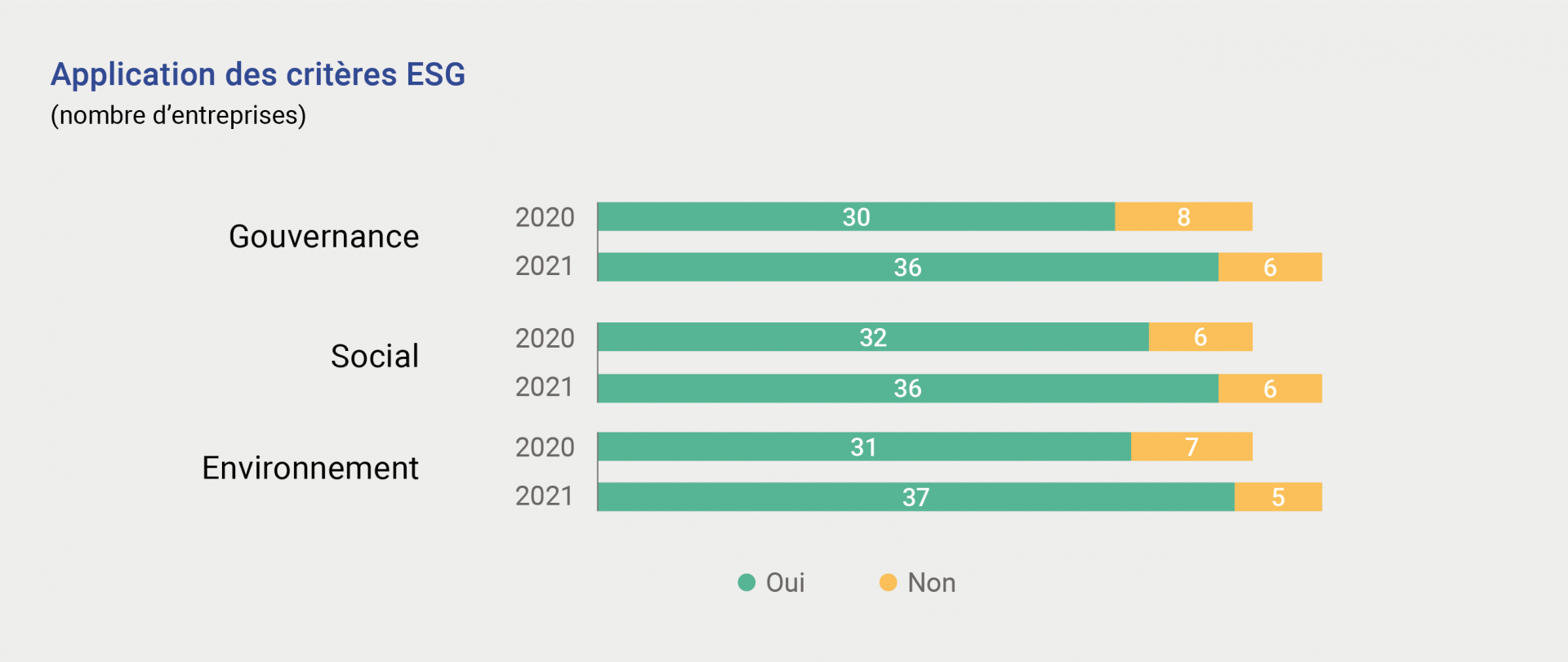

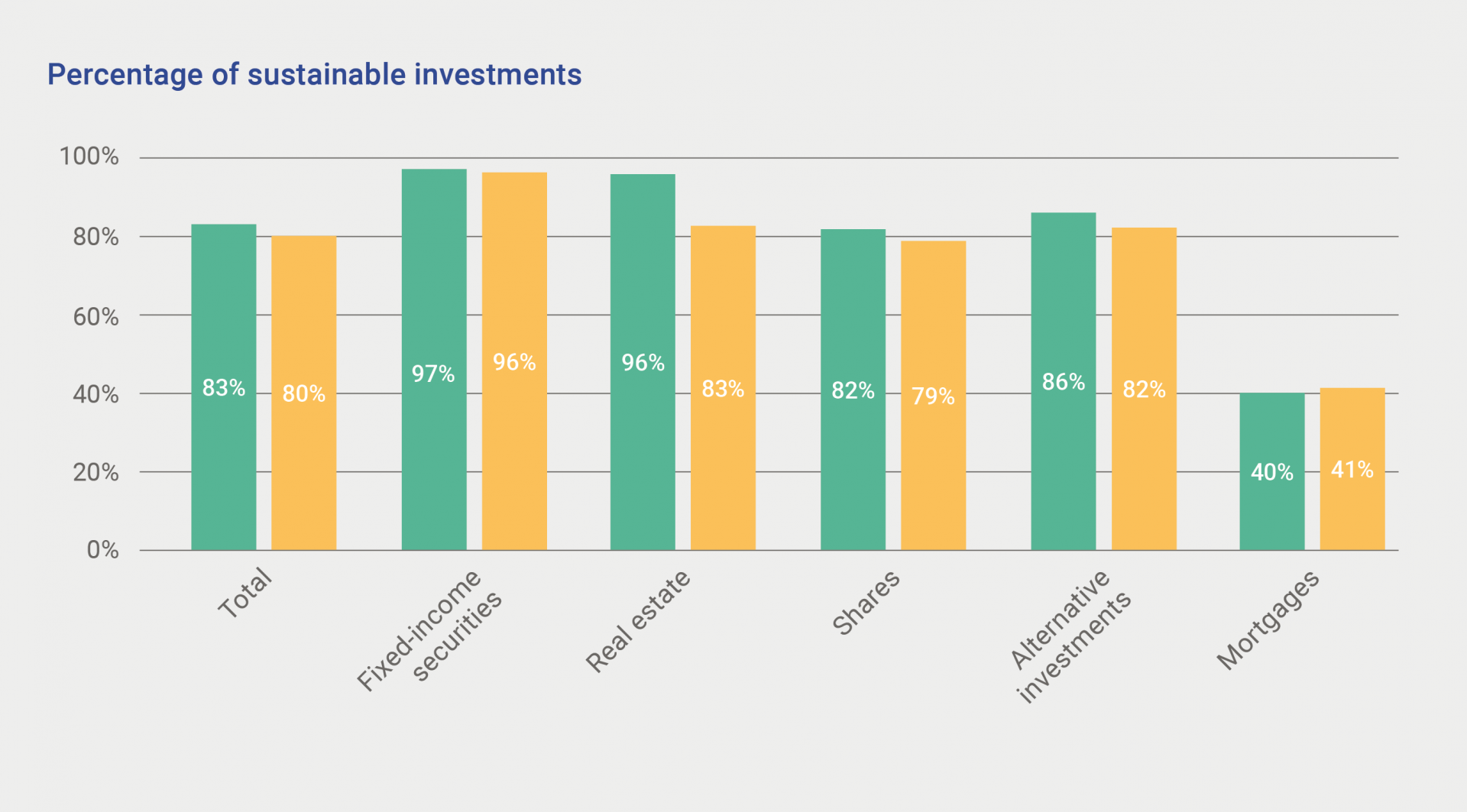

Placements de capitaux

Plus

-

Gestion environnementale des entreprises

Plus

-

Prévoyance vieillesse

Plus

-

Monde du travail

Plus

-

Coopération pour un développement durable

Plus

-

À propos de l’ASA et de ce rapport

Plus